Правовое регулирование общественных отношений, связанных с деятельностью кредитных организаций, носит отраслевой характер. Банковское право представляет собой законодательно закрепленную структуру взаиморасчетов между банками и их клиентами, оно является одним из институтов гражданского права.

В то же время, банковские договоры включают в себя элементы административного права. Например, осуществление валютных и иных операций регулируется государством.

Таким образом, нормы банковского законодательства носят комплексный характер.

Содержание

Банковское законодательство современной России

Законодательная основа банковской деятельности в России, как и в других странах, содержит нормы конституционного, гражданского, административного, уголовного, гражданско-процессуального и уголовно-процессуального права.

Пример 1

Например, конституционные нормы регулируют вопросы разграничения предметов ведения при осуществлении денежно-кредитной политики государства, определяют органы, уполномоченные выполнять функции управления кредитно-банковской системой, а также порядок их образования и принципы осуществления поставленных перед ними задач.

Готовые работы на аналогичную тему

- Курсовая работа Законодательная основа банковской деятельности 440 руб.

- Реферат Законодательная основа банковской деятельности 250 руб.

- Контрольная работа Законодательная основа банковской деятельности 240 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Согласно пункту 1 статьи 75 Конституции РФ, исключительной денежной единицей России является рубль, при этом денежная эмиссия монопольно осуществляется Центральным банком, а введение и эмиссия прочими банками других денег не допускается.

Нормы уголовного права обеспечивают защиту от наиболее серьезных и общественно опасных посягательств на права и интересы государства, иных субъектов, осуществляющих свою деятельность в кредитно-банковской сфере, а также физических и юридических лиц, пользующихся услугами банков и иных кредитных учреждений. Так, статьи 158 и 187 Уголовного кодекса РФ предусматривают ответственность за подделку пластиковых карт и платежных документов, а также за хищение денег и ценных бумаг.

Гражданское законодательство является правовой базой для осуществления банковской деятельности. Оно определяет правовые положения субъектов, участвующих в гражданском обороте и осуществляющих свою деятельность в кредитно-банковской сфере. В Гражданском кодексе РФ даны общие правила о статусе и праве собственности юридических лиц, о совершении сделок, о договорах и обязательствах.

Трудно переоценить и роль норм административного права в составе банковского законодательства. Именно они призваны обеспечить управление банковской системой в целом, при этом решая следующие задачи:

- определение компетенции субъектов, осуществляющих управление банковской системой;

- установление правовых инструментов, обеспечивающих надежность финансовых институтов, выполняющих банковские операции;

- контроль и надзор за законностью и обоснованностью деятельности коммерческих банков и других кредитных организаций.

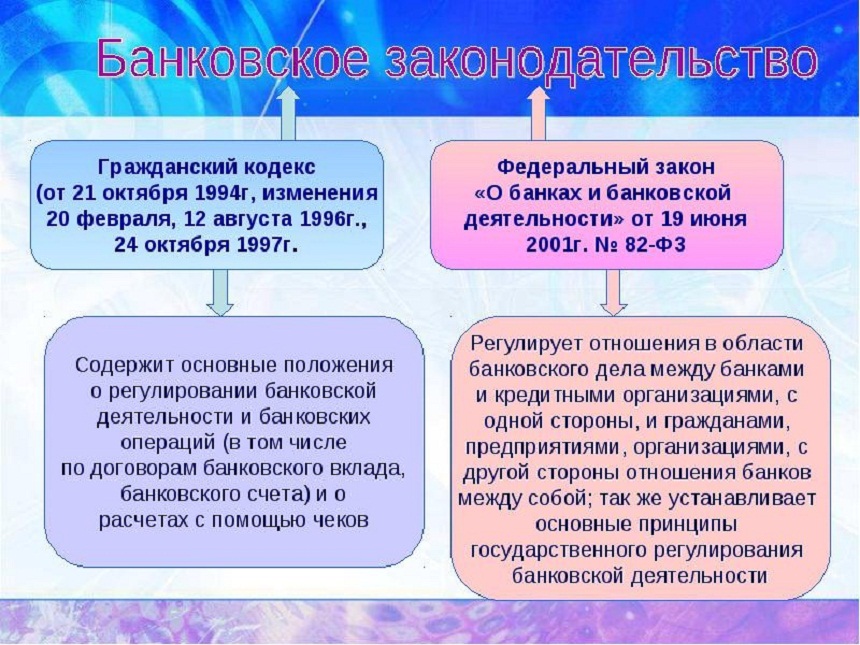

Рисунок 1. Банковское законодательство. Автор24 — интернет-биржа студенческих работ

Правовое положение Центрального банка России

Замечание 1

Центральный банк в настоящее время есть в каждой стране. Он занимает особое положение среди органов государственной власти, осуществляющих финансовую деятельность. Правовой статус Банка России определен федеральным законом от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Феде рации (Банке России)».

Основными целями деятельности Банка России являются:

- защита и обеспечение устойчивости рубля, в том числе его покупатель ной способности и курса по отношению к иностранным валютам;

- развитие и укрепление банковской системы Российской Федерации;

- обеспечение эффективного и бесперебойного функционирования системы расчетов.

Для реализации указанных целей Банк России выполняет следующие функции:

- совместно с Правительством РФ разрабатывает и проводит единую государственную денежно-кредитную политику;

- монопольно осуществляет эмиссию наличных денег и организует их обращение;

- устанавливает правила осуществления расчетов и банковских операций в Российской Федерации;

- определяет правила проведения бухгалтерской отчетности для банковской системы;

- осуществляет государственную регистрацию кредитных организаций;

- выдает и отзывает лицензии кредитных организаций;

- осуществляет надзор за деятельностью кредитных организаций;

- регистрирует эмиссию ценных бумаг кредитными организациями;

- осуществляет валютное регулирование и валютный контроль.

Роль Банка России также важна при анализе и прогнозировании состояния экономики страны.

Федеральные законы о банковской деятельности

Основным нормативным актом, регулирующим функционирование банковской системы России, является федеральный закон «О банках и банковской деятельности». Он определяет главные понятия, используемые в данной отрасли права, такие как «Кредитная организация», «Банк», «Небанковская кредитная организация», «Банковская группа» и т.д.

Данным законом описаны составляющие банковской системы Российской Федерации, установлен перечень банковских операций и иных сделок, определены особенности деятельности кредитных организаций на рынке ценных бумаг, установлен порядок регистрации кредитных организаций и лицензирования банковской деятельности.

Кроме того, правовое регулирование банковской системы России осуществляется в соответствии с федеральным законом от 7 августа 2001 года № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Он содержит критерии операций, подлежащих обязательному контролю, их перечень, а также определяет организации, которые обязаны информировать органы государственной власти о подозрительных финансовых махинациях.

Для укрепления доверия к банковской системе со стороны населения, а также в целях снижения рисков был принят федеральный закон от 23 декабря 2003 года № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации». Он устанавливает правовые, финансовые и организационные основы системы обязательного страхования вкладов физических лиц в банках. Этим документом определены основные принципы формирования и функционирования обязательной системы страхования вкладов физических лиц в Российской Федерации, а именно:

- обязательность участия банков в системе страхования вкладов;

- сокращение рисков наступления неблагоприятных последствий для вкладчиков в случае неисполнения банками своих обязательств;

- прозрачность деятельности системы страхования вкладов;

- накопительный характер формирования фонда обязательного страхования вкладов за счет регулярных страховых взносов банков-участников.

Замечание 2

Логически дополнил создаваемую в Российской Федерации систему страхования вкладов федеральный закон от 29 июля 2004 года № 96-ФЗ «О выплатах Банка России по вкладам физических лиц в признанных банкротами банках, не участвующих в системе обязательного страхования вкладов физических лиц в банках Российской Федерации».

12

Тема 12. Финансово-правовые основы банковской деятельности в Российской Федерации

1. Правовые основы банковской системы РФ.

2. Финансово-правовой статус Центрального банка РФ (Банка России).

3. Правовые основы взаимоотношений Банка России с кредитными организациями.

Нормативный материал:

1. О Центральном банке Российской Федерации (Банке России). Федеральный закон от 10 июля 2002 г. № 86-ФЗ (в ред. от 30.12.2008).

2. О банках и банковской деятельности. Федеральный закон от 02.12.1990 г. № 395-1 (в ред. от 28.02.2009).

Специальная литература:

1. Глушко А. Конституционно-правовой статус центральных банков // Финансовое право. 2006. № 5.

2. Дружинин Д.Н., Тоцкий М.Н. К вопросу о правовом статусе Центрального банка Российской Федерации // Финансовое право. 2006. № 6.

Правовые основы банковской системы РФ.

Конституционные основы банковской деятельности закреплены в Конституции РФ, в соответствии с п. «ж» ст. 71 которой финансовое, кредитное регулирование и федеральные банки находятся в ведении Российской Федерации.

Правовое регулирование банковской деятельности, в том числе и кредитования, осуществляется Федеральным законом «О Центральном банке Российской Федерации (Банке России)», федеральным законом «О банках и банковской деятельности», другими федеральными законами, указами Президента РФ, постановлениями Правительства РФ, нормативными правовыми актами Банка России (инструкции, приказы, письма).

Правовое регулирование банковской деятельности предполагает создание одного из важнейших организационных механизмов финансовой системы РФ – банковской системы. Банковская система имеет первостепенное значение для финансовой деятельности государства, поскольку именно через систему банков происходит непосредственное материальное обеспечение государственных функций, программ, различных мероприятий.

В соответствии с ФЗ «О банках и банковской деятельности» банковская система России включает в себя: Банк России, кредитные организации, а также филиалы и представительства иностранных банков.

Первый уровень представляет Банк России – главный банк РФ. Правовое положение Банка России и его взаимоотношения с банками и другими кредитными организациями определяются тем, что, с одной стороны, он наделен широкими властными полномочиями по управлению денежно-кредитной системой России, а с другой стороны, — Банк России является юридическим лицом, вступающим в определенные отношения с банками и другими кредитными организациями (то есть является коммерческой организацией).

Второй уровень банковской системы России образуют российские кредитные организации, филиалы и представительства иностранных банков. Кредитная организация представляет собой юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Банка России имеет право осуществлять банковские операции, предусмотренные федеральным законодательством. Кредитная организация образуется на основе любой формы собственности как хозяйственное общество. Кредитная организация имеет право осуществлять профессиональную деятельность на рынке ценных бумаг в соответствии с федеральным законодательством. Кредитной организации запрещается заниматься производственной, торговой и страховой деятельностью. Кредитные организации подразделяются на банки и небанковские кредитные организации.

Банки – кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.

Небанковские кредитные организации – это такие кредитные организации, которые имеют право осуществлять отдельные банковские операции, предусмотренные в законодательстве. Сочетание указанных операций устанавливает Банк России.

В настоящее время нормативными правовыми актами Банка России предусмотрено три вида небанковских кредитных организаций:

1) расчетные небанковские кредитные организации (осуществляют: открытие и ведение банковских счетов юридических лиц; расчеты по поручению юридических лиц по их банковским счетам);

2) организации инкассации (осуществляют инкассацию денежных средств, векселей, платежных и расчетных документов);

3) небанковские кредитные организации, осуществляющие депозитно-кредитные операции (осуществляют: привлечение денежных средств юридических лиц во вклады (на определенный срок); размещение привлеченных во вклады денежных средств юридических лиц от своего имени и за свой счет; купля-продажа иностранной валюты в безналичной форме исключительно от своего имени и за свой счет; выдача банковских гарантий).

Филиалы и представительства иностранных банков – филиалы и представительства банков, признанных таковыми по законодательству иностранного государства, на территории которого зарегистрирован банк. Банковское законодательство РФ в целях защиты отечественных банков устанавливает лимит на участие иностранных банков в банковской системе РФ.

В банковской системе РФ присутствуют связи двух типов: во-первых, связи между коммерческими банками как однопорядковыми элементами, осуществляющими предпринимательскую деятельность, во-вторых, связи между Банком России и другими элементами банковской системы как отношения субординации (властного подчинения). Следовательно, в процессе функционирования банковской системы складываются правоотношения, как частного, так и публичного характера.

Правовые основы банковской системы Российской Федерации

Основным элементом банковской системы является банк.

Банк — это коммерческое юридическое лицо (хозяйственное общество), которому в соответствии с законом и на основании лицензии, выдаваемой Центральным банком РФ (Банком России), предоставлено право привлекать денежные средства от юридических и физических лиц и от своего имени размещать их на условиях возвратности, платности и срочности, а также открывать и вести банковские счета юридических и физических лиц.

Банки могут осуществлять следующие банковские операции:

- привлекать вклады (депозиты) и предоставлять их от своего имени заемщикам по соглашению с ними;

- осуществлять расчеты по поручению клиентов (физических и юридических лиц) и банков-корреспондентов и их кассовое обслуживание;

- открывать и вести счета клиентов и банков-корреспондентов, в том числе иностранных;

- выдавать банковские гарантии;

- осуществлять денежные переводы без открытия счета;

- выпускать, покупать, продавать и хранить платежные документы и ценные бумаги (чеки, аккредитивы, векселя, акции, облигации и другие документы), осуществлять иные операции с ними;

- покупать и продавать наличную иностранную валюту и валюту, находящуюся на счетах и во вкладах (однако для осуществления этих операций требуется отдельная лицензия Центрального банка РФ);

- привлекать и размещать средства и управлять ценными бумагами по поручению клиентов (доверительные операции);

- оказывать брокерские и консультативные услуги;

- осуществлять другие операции.

На территории Российской Федерации также возможно создание небанковских кредитных организаций — таких организаций, не являющихся банками, которые могут выполнять отдельные банковские операции. В настоящее время такие учреждения широкого распространения не получили.

Как видно из самого определения банка, Центральный банк выделяется из массы других коммерческих банков наличием властных полномочий по отношению к последним и образует первый уровень банковской системы Российской Федерации. Второй уровень банковской системы включает коммерческие банки различных видов, а также небанковские кредитные организации, получившие лицензию на осуществление отдельных банковских операций.

Необходимо отметить, что подобное построение банковской системы соответствует мировым стандартам: банковские системы большинства зарубежных стран построены по двухуровневому принципу, что позволяет осуществлять наиболее эффективное правовое регулирование банковского дела в государстве.

Банковская система любой страны — это совокупность банков, других кредитных учреждений и связей между ними.

Центральный банк РФ (Банк России). Он обладает необычной правовой природой: с одной стороны, он является юридическим лицом, с другой — выступает как орган государственного управления. Банк России не имеет целью своей деятельности получение прибыли. Все это позволяет отнести Центральный банк РФ к особой организационно-правовой форме некоммерческих юридических лиц, которая не указана в Гражданском кодексе РФ.

Как юридическое лицо Банк России обладает своим обособленным имуществом; является экономически самостоятельным субъектом, может от своего имени приобретать права и нести обязанности, выступать истцом или ответчиком в суде. Банк России осуществляет свои расходы за счет собственных доходов, однако получение прибыли не является основной целью деятельности Центрального банка РФ.

Уставный капитал Центрального банка на сегодняшний день составляет 3 млрд. руб. Кроме того, Банк России создает за счет своей прибыли резервы и фонды различного назначения в размерах, необходимых для осуществления им своих функций, а также независимо от прибыли и убытков фонд переоценки по операциям с валютными ценностями. Уставный капитал и иное имущество Банка России являются федеральной собственностью и принадлежат ему на праве хозяйственного ведения.

Это означает, что Центральный банк РФ не может распоряжаться недвижимым имуществом без согласия собственника (Российской Федерации). Кроме того, в соответствии с законодательством, Центральный банк РФ должен перечислять в федеральный бюджет 50% фактически полученной прибыли. Иным имуществом Банк России распоряжается самостоятельно.

Государство не отвечает по обязательствам Банка России, а Банк России — по обязательствам государства, если они не приняли на себя такие обязательства или если иное не предусмотрено федеральными законами.

Некоммерческая природа Центрального банка РФ подчеркивается положением, согласно которому он не может участвовать в капиталах кредитных организаций, в капиталах иных организаций, если они не обеспечивают деятельность Банка России, его учреждений, организаций и служащих, а также если иное не предусмотрено законом.

Как юридическое лицо Центральный банк имеет право осуществлять следующие операции:

- предоставлять краткосрочные кредиты под обеспечение ценными бумагами;

- покупать и продавать чеки, простые и переводные векселя;

- покупать и продавать другие ценные бумаги;

- проводить расчетные, кассовые и депозитные операции;

- выдавать гарантии и поручительства;

- осуществлять другие банковские операции от своего имени.

Однако некоммерческий характер деятельности Центрального банка обусловил некоторые ограничения. Так, Банк России не вправе осуществлять банковские операции с юридическими лицами, не имеющими лицензии на проведение банковских операций, и с физическими лицами, приобретать доли (акции) кредитных и иных организаций, осуществлять операции с недвижимостью, заниматься торговой и производственной деятельностью.

Таким образом, вся деятельность Центрального банка как юридического лица, как самостоятельного хозяйствующего субъекта подчинена интересам и задачам Банка России, как государственного органа.

Как орган государственного управления Банк России наделен государственно-властными полномочиями и действует как вневедомственный орган.

Основными целями его деятельности являются:

- защита и обеспечение устойчивости рубля, в том числе по покупательной способности, и курса по отношению к иностранным валютам;

- развитие и укрепление банковской системы Российской Федерации;

- обеспечение эффективного и бесперебойного функционирования системы расчетов.