Содержание

- Методы и показатели анализа финансового состояния

- 11.3. Финансовое состояние предприятия

- Показатели финансовой устойчивости

- Коэффициент соотношения заемных и собственных средств

- Коэффициент автономии

- Коэффициент маневренности собственных средств

- Методы и показатели анализа финансового состояния

- Коэффициент эффективности использования собственных средств

- Коэффициент использования финансовых ресурсов (всего имущества)

- Похожие главы из других работ:

- Финансовая устойчивость предприятия

- 2.1 Основные показатели, характеризующие эффективность деятельности финансовых институтов

- 2.3 Влияние налогооблажения прибыли на основные финансовые показатели деятельности предприятия

- 2.1 Абсолютные и относительные показатели ликвидности и платежеспособности предприятия

- 3.1 Абсолютные и относительные показатели ликвидности и платежеспособности ОАО «АвтоВАЗ» за 2011 — 2012 гг.

- 1.3 Финансовое состояние организации и относительные показатели, его характеризующие

- 1.3 Основные показатели, характеризующие финансовое состояние предприятия

- 1.2 Абсолютные и относительные показатели финансовой устойчивости

- 1.3 Финансовые показатели, характеризующие деятельность предприятия

- 1.2 Финансовые результаты деятельности организации: показатели и факторы на них влияющие

- 1.2 Абсолютные и относительные показатели, используемые при оценке финансовой устойчивости организации

- 2.3 Абсолютные и относительные показатели финансовой устойчивости предприятия. Оценка финансовой устойчивости фирмы

- Тема 2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

- 4. Оценка финансовой устойчивости

- 6. Оценка финансовой устойчивости

- Сущность понятия финансового состояния предприятия в трактовке разных авторов

Методы и показатели анализа финансового состояния

Оценка финансовой устойчивости. Под финансовой устойчивостью понимается такое состояние предприятия, при котором платежеспособность постоянна во времени, а соотношение собственного и заемного капитала обеспечивают эту платежеспособность [13]. Для оценки финансовой устойчивости применяется система коэффициентов:

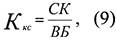

1) Коэффициент концентрации собственного капитала (автономии, независимости):

где СК — собственный капитал;

ВБ — валюта баланса.

Этот показатель характеризует долю владельцев предприятия в общей сумме средств, авансируемых в его деятельность. Считается, что чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних предприятие. Дополнение к этому показателю является коэффициент концентрации заемного капитала Ккп:

где ЗК — заемный капитал.

Эти 2 коэффициента в сумме Ккс + Ккп = 1.

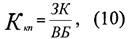

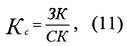

2) Коэффициент соотношения заемного и собственного капитала Кс:

где ЗК — заемный капитал;

СК — собственный капитал.

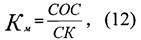

Он показывает величину заемных средств, приходящихся на каждый рубль собственных средств, вложенных в актив предприятия. 3) Коэффициент маневренности собственных средств Км:

где СОС — собственные оборотные средства;

СК — собственный капитал.

Этот показатель показывает, какая часть собственного капитала используется для финансирования текущей деятельности. 4) Коэффициент структуры долгосрочных вложений Ксв:

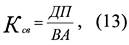

где ДП — долгосрочные пассивы;

ВА — внеоборотные активы.

Показывает, какая часть внеоборотных активов профинансирована за счет долгосрочных заемных источников. 5) Коэффициент устойчивого финансирования Куф:

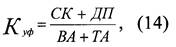

где ( СК+ДП ) — перманентный капитал;

( ВА+ТА) — сумма внеоборотных и текущих активов.

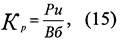

Это отношение показывает, какая часть активов финансируется за счет устойчивых источников. Кроме того, Куф отражает степень независимости предприятия от краткосрочных заемных источников покрытия. 6) Коэффициент реальной стоимости имущества

где Ри — суммарная стоимость основных средств, сырья, незавершенного производства и МБП.

Этот коэффициент отражает долю в составе активов имущества, обеспечивающего основную деятельность предприятия.

По степени финансовой устойчивости предприятия возможны четыре типа ситуаций:

1) Абсолютная устойчивость — возможна при условии:

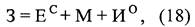

Где 3 — запасы;

— величина собственных оборотных средств;

— величина собственных оборотных средств;

М — краткосрочные кредиты и займы.

2) Нормальная устойчивость — возможна при условии:

3) Неустойчивое финансовое состояние связано с нарушением платежеспособности и возникает при условии:

Где И° — источники, ослабляющие финансовую напряженность (временно свободные собственные средства, привлеченные средства и прочие заемные средства).

4) Кризисное финансовое состояние:

Расчет указанных показателей позволяет выявить финансовую ситуацию, в которой находится предприятие, и получить качественную характеристику его финансового состояния.

Анализ ликвидности баланса производится для оценки кредитоспособности предприятия. Ликвидность определяется покрытием обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Перейти на страницу: 1234 5

Финансовая устойчивость организации оценивается при помощи следующих показателей рыночной устойчивости.

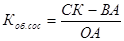

1. Коэффициент обеспеченности собственными средствами, характеризует степень обеспеченности предприятия собственными оборотными средствами, необходимую для финансовой устойчивости. Нормативное значение этого показателя – 0,1- 0,5

где СК – величина собственного капитала;

ОА – величина оборотных активов.

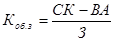

2.Коэффициент обеспеченности материальных запасов собственными средствами,показывает, в какой степени материальные запасы покрыты собственными средствами или нуждаются в привлечении заемных. Норма 0,6-0,8

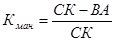

3.Коэффициент маневренности собственного капитала, показывает насколько мобильны собственные источники средств с финансовой точки зрения. Нормативное значение – 0,5

4.Коэффициент (индекс) постоянного активапоказывает долю основных средств и внеоборотных активов в источниках собственных средств. Нормативное значение составляет 0,5

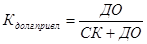

5.Коэффициент долгосрочного привлечения заемных средств, показывает, какая часть деятельности финансируется за счет долгосрочных заемных средств для обновления и расширения производства наряду с собственными средствами.

,

,

6.

11.3. Финансовое состояние предприятия

Коэффициент автономии, характеризует долю собственного капитала в общей сумме источников финансирования. Норма 0,5- 0,7

,

,

где ВБ – валюта баланса

7.Коэффициент финансовой устойчивости, характеризует долю собственного капитала и долгосрочных заемных средств в совокупном капитале организации. Норма 0,7 — 0,8

,

,

8.Коэффициент финансовой активности или финансового риска (финансовый леверидж)– показывает, сколько заемных средств предприятие привлекает на 1 рубль собственного капитала, норма менее или равно 1

,

,

где ЗК – величина заемного капитала (сумма строк 590 и 690ф.№1).

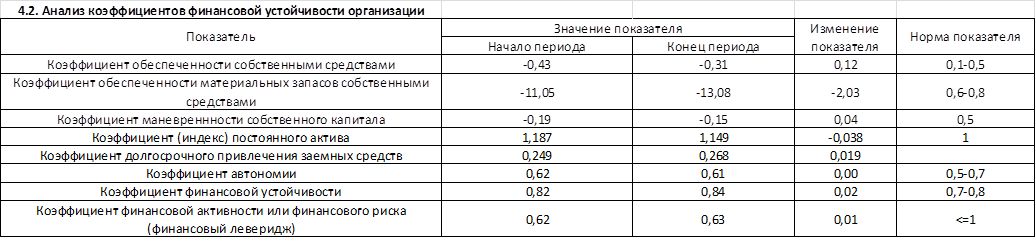

Для удобства формулирования выводов по результатам расчетов представим их в таблице 4.2.

Вывод: По приведенным расчетам коэффициент обеспеченности собственными средствами ОАО «Транспорт» не соответствовал его нормативному значению (≥ 0,1) и имел отрицательные значения: н.г -0,43, в к.г. -0,31, наблюдается тенденция к уменьшению данного коэффициента. Отрицательные значения коэффициента обеспеченности собственными средствами свидетельствуют о том, что оборотные (текущие) активы ОАО «Транспорт» не обеспечиваются собственными оборотными средствами, т.к. предприятие не располагает собственными оборотными средствами, финансирование текущей деятельности зависит от кредиторов и внешних инвесторов.

Коэффициент обеспеченности материальных запасовимеет отрицательное значение из-за фактического отсутствия у организации собственных оборотных средств

Коэффициент маневренности собственного капитала показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, в наиболее маневренную часть активов. В н.г показатель равен -0,19, в к.г. он значительно уменьшился и составил -0,15. Оба значения ниже нормативных, это означает что собственный капитал не вкладывается в оборотные средства. Коэффициент маневренности собственного капитала характеризует, насколько мобильны собственные источники средств с финансовой точки зрения. Чем больше величина данного коэффициента, тем лучше финансовое состояние предприятие, его нормативное значение 0,5.

Индекс постоянного актива — это отношение стоимости внеоборотных активов к собственному капиталу и резервам, которое показывает, какая доля собственных источников средств направляется на покрытие внеоборотных активов. В организации ОАО «Транспорт» индекс = 1,2, это значение выше нормы, свидетельствует о том, что, большая часть собственных средств идет на покрытие внеоборотных активов.

Коэффициент автономии характеризует долю собственности владельцев предприятия в общей сумме активов. Кроме того, чем выше значение коэффициента, в ОАО «Транспорт» ( н.г.=0,62 и к.г.=0,61) тем более предприятие финансово устойчиво и тем менее зависимо от сторонних кредитов. С точки зрения инвесторов и кредиторов чем выше значение коэффициента, тем меньше риск потери инвестиций вложенных в предприятие и предоставленных ему кредитов.

Коэффициент финансовой устойчивости показывает, какая часть актива финансируется за счет устойчивых источников, то есть долю тех источников финансирования, которые организация может использовать в своей деятельности длительное время. Если величина коэффициента колеблется в пределах 0,5-0,7 (в нашем случае на н.г.=0,82 и к.г.=0,84 ) и имеет положительную тенденцию, то финансовое положение организации является устойчивым.

Коэффициент финансовой активности или финансового риска(финансовый леверидж) – показывает, сколько заемных средств предприятие привлекает на 1 рубль собственного капитала, т.е. 0,62р. и 0,63р. соответственно привлекает организация «Транспорт» на 1 рубль собственного капитала.

⇐ Предыдущая678910111213Следующая ⇒

Дата добавления: 2015-08-31; Просмотров: 10314; Нарушение авторских прав?;

Показатели финансовой устойчивости

Условием и гарантией выживания и развития любого предприятия, как бизнес-процесса, является его финансовая стабильность. Если предприятие финансово устойчиво, то оно в состоянии «выдержать» неожиданные изменения рыночной конъюнктуры, и не оказаться на краю банкротства. Более того, чем выше его стабильность, тем больше преимуществ перед другими предприятиями того же сектора экономики в получении кредитов и привлечении инвестиций. Финансово устойчивое предприятие своевременно рассчитывается по своим обязательствам с государством, внебюджетными фондами, персоналом, контрагентами.

Финансовая устойчивость предприятия — это его надежно-гарантированная платежеспособность в обычных условиях хозяйствования и случайных изменений на рынке.

К основным факторам, определяющим финансовую устойчивость предприятия, принадлежит финансовая структура капитала (соотношение заемных и собственных средств, а также долгосрочных и краткосрочных источников средств) и политика финансирования отдельных составляющих активов (прежде всего необоротных активов и запасов). Поэтому для оценки финансовой устойчивости необходимо проанализировать не только структуру финансовых ресурсов, но и направления их вложения.

Для оценки уровня финансовой устойчивости используют следующие показатели:

— Коэффициент соотношения привлеченных и собственных средств;

— Коэффициент автономии (платежеспособности);

— Коэффициент маневренности собственных средств;

— Коэффициент эффективности использования собственных средств;

— Коэффициент использования финансовых ресурсов всего имущества;

Коэффициент соотношения заемных и собственных средств

Коэффициент соотношения заемных и собственных средств характеризует структуру финансовых ресурсов предприятия.

Рассчитывается как частное от деления суммы заемных средств на сумму собственного капитала. Максимально допустимое значение этого показателя составляет 1 (что предполагает равенство заемных и собственных средств).

Согласно баланса:

Ксс= ( ф.1ряд.430+ ф.1ряд.480+ ф.1ряд.620)/ ф.1ряд.380; (Для предприятий Украины и субъектов малого предпринимательства)

Ксс=(ф.1ряд590+ф.1ряд690)/ф.1ряд490; (Для предприятий России)

Коэффициент автономии

Коэффициент автономии (коэффициент концентрации собственного капитала) характеризует долю средств, вложенных собственниками предприятия в общую стоимость имущества. Расчет коэффициента автономии проводится по формуле:

Кав = Собственный капитал / Валюта баланса;

Согласно балансу:

Кав= ф.1ряд.380/ф.1ряд.640; (Для предприятий Украины и субъектов малого предпринимательства)

Кав=ф.1ряд490/ф.1ряд300; (Для предприятий России)

Нормальное минимальное значение коэффициента автономии ориентировачно оценивается на уровне 0,5, что предполагает обеспеченность заемных средств собственными, то есть, реализовав имущество, сформированное из собственных источников, предприятие сможет погасить обязательства. Однако в ходе оценки этого коэффициента, необходимо принимать во внимание отраслевую принадлежность предприятия (например, машиностроительные предприятия должны иметь более высокое значение коэффициента автономии, чем предприятия торговли, что объясняется более высоким удельным весом внеоборотных активов в структуре баланса), наличие долгосрочных заемных средств и другие рассмотренные выше факторы.

Коэффициент маневренности собственных средств

Коэффициент маневренности собственных средств характеризует степень мобильности использования собственного капитала, и определяется по формуле:

Км = Собственные оборотные средства / Собственный капитал;

Согласно балансу:

Км= ф.1ряд.380-ф.1ряд.080/ф.1ряд.380; (Для предприятий Украины и субъектов малого предпринимательства)

Км==(ф.1ряд490-ф.1ряд190)/ф.1ряд490; (Для предприятий России)

Коэффициент маневренности показывает долю собственных средств, вложенных в оборотные активы.

Методы и показатели анализа финансового состояния

Четких рекомендаций в значении этого коэффициента нет, но считается, что его значение должно быть не менее 0,2, что позволит обеспечить достаточную гибкость в использовании собственного капитала. Для оценки коэффициента маневренности необходимо сравнить его значение с уровнем прошлых периодов, среднеотраслевым значением или уровнем у ближайших конкурентов.

Коэффициент эффективности использования собственных средств

Коэффициент эффективности использования собственных средствпоказывает сколько прибыли дает 1 грн. собственных средств. Теоретически, нормальным значением этого коэффициента является значение не менее 0,4.

Согласно балансу рассчитывается по формуле:

Кэсс=ф.№2, ряд.170 /ф.1ряд.380; (Для предприятий Украины)

Кэсс=ф.2ряд.130/ф.1ряд.380; (Для субъектов малого предпринимательства Украины)

Кэсс=ф.2ряд140/ф.1ряд490 ;(Для предприятий России)

Коэффициент использования финансовых ресурсов (всего имущества)

Коэффициент использования финансовых ресурсов (всего имущества) позволяет определить, за какой период полученная прибыль может компенсировать стоимость имущества. Нормативного числового значения для этого коэффициента нет, положительным считается увеличение этого коэффициента по отношению к предыдущему периоду.

Согласно балансу рассчитывается по формуле:

Кифр=ф.№2, ряд.170 / ф.1ряд.280 ;(Для предприятий Украины)

Квфр=ф.2ряд.130/ф.1ряд.280; (Для субъектов малого предпринимательства Украины)

Квфр=ф.2ряд140/ф.1ряд300 ;(Для предприятий России)

Похожие главы из других работ:

Анализ и диагностика финансового состояния предприятия

3. Анализ финансовой устойчивости (абсолютные и относительные показатели)

…

Анализ и диагностика финансового состояния предприятия

1.2 Основные показатели, характеризующие финансовое состояние предприятия

Финансовое состояние является комплексным понятием, которое зависит от многих факторов и характеризуется системой показателей, отражающих наличие и размещение средств, реальные и потенциальные финансовые возможности…

Анализ и оценка финансовой устойчивости предприятия на примере «СибАвтоТорг»

1.2.Абсолютные и относительные показатели финансовой устойчивости.

Финансовая устойчивость характеризуется системой абсолютных относительных показателей. Обобщающим абсолютным показателем финансовой устойчивости является излишек или недостаток источников средств формирования запасов и затрат…

Анализ состояния государственного долга Российской Федерации и его влияние на состояние экономики

2.1 Основные показатели, характеризующие государственный долг

Объем государственного долга Российской Федерации в 2010 году по сравнению с 2009 годом увеличился на 40,2 %, к концу 2012 года — увеличится более чем в 2 раза и составит 15,4 % ВВП [5]…

Интеграция финансовых институтов.

Финансовая устойчивость предприятия

Финансовые супермаркеты

2.1 Основные показатели, характеризующие эффективность деятельности финансовых институтов

Конкурентоспособность финансового супермаркета — это его способность обеспечить коммерческий успех в условиях конкуренции. Обладание конкурентными преимуществами позволяет занять прочную позицию на рынке…

Налог на прибыль организаций: пути и проблемы оптимизации

2.3 Влияние налогооблажения прибыли на основные финансовые показатели деятельности предприятия

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия…

Оценка финансового состояния ОАО «Автоваз»

2.1 Абсолютные и относительные показатели ликвидности и платежеспособности предприятия

Платежеспособность предприятия — это готовность возвращать заемные средства в срок или готовность погасить долги в случае одновременного предъявления требований о платежах со стороны всех кредиторов. Можно сказать также…

Оценка финансового состояния ОАО «Автоваз»

3.1 Абсолютные и относительные показатели ликвидности и платежеспособности ОАО «АвтоВАЗ» за 2011 — 2012 гг.

Для оценки изменения степени платежеспособности и ликвидности ОАО «АвтоВАЗ» за 2011-2012 год сравниваются показатели балансового отчета по различным группам активов и обязательств…

Оценка финансового состояния предприятия и принятие антикризисных управленческих решений на примере ООО «ЧЧЧ»

1.3 Финансовое состояние организации и относительные показатели, его характеризующие

Метод, основанный на анализе относительных показателей, дополняет абсолютные расчёты и выражает соотношение между количественными характеристиками процессов и явлений…

Оценка финансового состояния предприятия ООО ПО «Пластик»

1.3 Основные показатели, характеризующие финансовое состояние предприятия

Финансовое состояние предприятия характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов организации…

Оценка финансовой устойчивости предприятия и её пути повышения (на примере «Турочакское дорожное ремонтно-строительное управление»)

1.2 Абсолютные и относительные показатели финансовой устойчивости

Финансовая устойчивость есть целеполагающее свойство оценки реального финансового состояния организации, а поиск внутрихозяйственных возможностей…

Совершенствование финансовой деятельности ОАО «Глория Джинс»

1.3 Финансовые показатели, характеризующие деятельность предприятия

Финансовая деятельность является рабочим языком бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые показатели…

Теоретические основы управления финансовыми результатами деятельности организации

1.2 Финансовые результаты деятельности организации: показатели и факторы на них влияющие

Сумма прибыли, и уровень рентабельности являются основными показателями, характеризующими финансовые результаты предприятия.

Чем больше величина прибыли и выше уровень рентабельности…

Управление финансовой устойчивостью ООО «Партнер»

1.2 Абсолютные и относительные показатели, используемые при оценке финансовой устойчивости организации

Анализ финансовой устойчивости основывается как на относительных, так и на абсолютных показателях…

Финансово-экономическое состояние ОАО «Челябинский электро-металлургический комбинат»

2.3 Абсолютные и относительные показатели финансовой устойчивости предприятия. Оценка финансовой устойчивости фирмы

Финансовая устойчивость предприятия- это способность предприятия финансировать свои активы за счет долгосрочных постоянных источников…

Т.А.Фролова

Анализ и диагностика финансово-хозяйственной деятельности предприятия

Конспект лекций. Таганрог: ТРТУ, 2006

Оглавление

Тема 2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

4. Оценка финансовой устойчивости

Под финансовой устойчивостью понимается такое состояние предприятия, при котором платежеспособность постоянна во времени, а соотношение собственного и заемного капитала обеспечивает эту платежеспособность. Для оценки финансовой устойчивости применяется система коэффициентов.

1. Коэффициент концентрации собственного капитала (автономии, независимости) ККС:

Этот показатель характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Дополнением к этому показателю является коэффициент концентрации заемного капитала ККП:

Эти два коэффициента в сумме: ККС + ККП = 1.

2.

6. Оценка финансовой устойчивости

Коэффициент соотношения заемного и собственного капитала КС:

Он показывает величину заемных средств, приходящихся на каждый рубль собственных средств, вложенных в активы предприятия.

3. Коэффициент маневренности собственных средств КМ:

Этот коэффициент показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована. Собственные оборотные средства представляют собой сумму собственного капитала и долгосрочных кредитов за минусом внеоборотных активов (р. III + р. IV – р. I баланса).

4. Коэффициент структуры долгосрочных вложений КСВ:

Коэффициент показывает, какая часть основных средств и других внеоборотных активов профинансирована за счет долгосрочных заемных источников.

5. Коэффициент устойчивого финансирования КУФ:

Данное отношение показывает, какая часть активов финансируется за счет устойчивых источников. Кроме того, коэффициент отражает степень независимости или зависимости предприятия от краткосрочных заемных источников покрытия.

6. Коэффициент реальной стоимости имущества КР:

Рассчитаем коэффициенты финансовой устойчивости для анализируемого предприятия, полученные данные поместим в таблицу 7. Как видно из таблицы 7, значение коэффициента ККС достаточно высоко: 0,76 на начало периода и 0,77 на конец периода. Таким образом, предприятие финансово устойчиво, стабильно и мало зависит от внешних кредиторов. Об этом же свидетельствует коэффициент концентрации заемного капитала ККП.

Коэффициент соотношения собственного и заемного капитала ККС показывает, что на каждый рубль собственных средств, вложенных в активы предприятия, на начало периода приходилось 32 копейки заемных средств, а на конец периода – 30 копеек.

Коэффициент маневренности собственных средств КМ на конец анализируемого периода несколько снизился по сравнению с началом периода: с 0,46 до 0,30. Следовательно, на конец периода 30 % собственных средств используется для финансирования текущей деятельности, а 70 % капитализировано.

Коэффициент структуры долгосрочных вложений КСВ показывает, что на начало анализируемого периода 16 % внеоборотных активов было профинансировано за счет долгосрочных кредитов и займов, на конец периода – 7 % внеоборотных активов. Снижение данного коэффициента связано с уменьшением суммы долгосрочных заемных источников.

Коэффициент устойчивого финансирования КУФ показывает, что на начало анализируемого периода 84 % активов финансировалось за счет устойчивых источников, на конец периода – 81 % активов. Высокое значение данного коэффициента отражает высокую степень независимости предприятия от краткосрочных заемных источников покрытия.

Значение коэффициента реальной стоимости имущества КР на конец анализируемого периода существенно выросло по сравнению с началом периода: с 0,54 до 0,61. Таким образом, производственный потенциал предприятия повысился.

Таблица 7

Коэффициенты финансовой устойчивости

Одним из критериев оценки финансовой устойчивости предприятия является излишек или недостаток источников средств для формирования запасов и затрат.

Различают 4 вида финансовой устойчивости:

1. Абсолютная финансовая устойчивость: З < СОС.

2. Нормальная финансовая устойчивость: З = СОС.

3. Неустойчивое состояние: З = СОС + КР Т.М.Ц.

4. Кризисное финансовое состояние: З > СОС + КР Т.М.Ц. + Фонды и резервы.

При этом для коэффициента обеспеченности запасов и затрат источниками средств (КА) должно выполняться следующее условие:

Для анализируемого предприятия:

На начало периода 110244 < 187890 + 35000 или 110244 < 222890,

КА = 2,02.

На конец периода 72944 < 194670 + 62000 или 72944 < 256670,

КА = 3,52.

Таким образом, финансовое состояние анализируемого предприятия характеризуется нормальной устойчивостью, т.е. таким состоянием, когда запасы и затраты меньше суммы собственного оборотного капитала и кредитов банка под товарно-материальные ценности (КР Т.М.Ц.).

Финансовое состояние предприятия (financial position of enterprise) — совокупность экономических и финансовых показателей, характеризующих способность предприятия к устойчивому развитию, в том числе к выполнению им финансовых обязательств.

Финансовое состояние предприятия — уровень сбалансированности отдельных структурных элементов активов и капитала предприятия, а также уровень эффективности их использования. Оптимизация финансового состояния предприятия является одним из основных условий успешного его развития в предстоящей перспективе. В то же время кризисное финансовое состояние предприятия создает серьезную угрозу его банкротства.

Уровень финансового состояния предприятия характеризуется рядом элементов, основными из которых являются:

- Уровень платежеспособности. Он позволяет характеризовать возможности предприятия своевременно расплачиваться по своим финансовым обязательствам в зависимости от состояния ликвидности активов (см. Коэффициент платежеспособности).

- Уровень финансовой устойчивости. Он позволяет определить уровень финансового риска, связанного с формированием структуры источников капитала, а соответственно и степень стабильности финансовой базы развития предприятия в предстоящем периоде (см. Коэффициент финансовой устойчивости),

- Уровень оборачиваемости активов. Он позволяет определить уровень коммерческой активности предприятия, показывая насколько быстро отдельные виды его активов оборачиваются в процессе его операционной деятельности (см. Коэффициенты оценки оборачиваемости активов).

- Уровень оборачиваемости капитала. Он позволяет определить насколько эффективно собственный капитал, а также отдельные виды привлеченных заемных средств используются в процессе хозяйственной деятельности предприятия (см. Коэффициенты оценки оборачиваемости капитала).

- Уровень рентабельности хозяйственной деятельности. Он позволяет оценить способность предприятия генерировать необходимую прибыль в процессе своей хозяйственной деятельности (см. Коэффициент рентабельности).

- Уровень финансовой гибкости. Он позволяет определить способность предприятия быстро формировать необходимый объем финансовых ресурсов, оценивая при этом оптимальность состава их источников (см. Коэффициенты оценки формирования финансовых ресурсов).

Проведение интегральной оценки финансового состояния предприятия основывается обычно на использовании «Модели Дюпона «(см. Диагностика банкротства).

Финансовое состояние предприятия определяет платежеспособность и конкурентоспособность предприятия, его потенциал в деловом сотрудничестве, является гарантом эффективной реализации экономических интересов всех участников хозяйственной деятельности.

Финансовое состояние предприятия может оцениваться как:

- абсолютно нормальное и устойчивое (если отсутствуют неплатежи и причины их возникновения, т.е. предприятие получает регулярно выручку, прибыль, соблюдает внутреннюю и внешнюю финансовую дисциплину);

- неустойчивое (когда имеют место нарушения финансовой дисциплины (задержки в оплате труда, использование денежных средств из резервного фонда и т.п.), перебои в поступлении денег на расчетные счета и в платежах, нерегулярное поступление выручки, прибыли);

- кризисное (когда к признакам неустойчивости добавляются регулярные неплатежи).

Кризисное состояние может быть:

- 1-й ступени — наличие просроченных ссуд банкам;

- 2-й — наличие, кроме того, просроченной задолженности поставщикам за товарно-материальные ценности;

- 3-й — наличие еще и недоимки по платежам в бюджеты и внебюджетные фонды, и все это граничит с банкротством предприятий.

Финансовое состояние предприятия определяется на основе общей оценки финансово-экономических показателей предприятия за отчетный период, оценки его финансовой устойчивости, текущей ликвидности, оборачиваемости оборотных средств и анализа его денежных потоков.

Источники информации для оценки финансового состояния предприятия — баланс предприятия, отчет о финансовых результатах и их использовании, другие формы бухгалтерской отчетности, банковские выписки по счетам предприятия, статистическая отчетность.

Сущность понятия финансового состояния предприятия в трактовке разных авторов

При общей оценке финансово-экономических показателей предприятия рассматривают в динамике общую стоимость имущества, равную итогу баланса соответственно на начало и конец отчетного периода. Ее увеличение в нормальных производственных условиях оценивается как положительное явление. Динамика итогов баланса сопоставляется с динамикой производства и реализации продукции и прибыли. Более высокие темпы роста этих показателей по сравнению с темпами роста итогов баланса свидетельствуют об улучшении финансового состояния предприятия. Финансовая устойчивость предприятия оценивается с помощью ряда показателей — финансовой автономии и рентабельности.

Финансовое состояние предприятия характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств. В рыночной экономике финансовое состояние предприятия отражает конечные результаты его деятельности. Эти результаты представляют интерес не только для менеджеров и собственников самого предприятия, но и для его партнеров по экономической деятельности, государственных, финансовых, налоговых органов и т.п.:

- для менеджеров предприятия и в первую очередь финансовым менеджерам важна оценка эффективности принимаемых ими решений, используемых в хозяйственной деятельности ресурсов и полученных финансовых результатов;

- собственникам, в том числе акционерам, необходимо знать каковы будут отдача от вложенных в предприятие средств, рентабельность предприятия, а также уровень экономического риска;

- кредиторов и инвесторов интересует возможность возврата выданных кредитов и возможность реализации инвестиционных проектов и сроки их окупаемости;

- поставщикам важна оценка оплаты за поставленную продукцию и т.д.

Для оценки финансового состояния предприятия используют следующие методы: сравнение, группировка, метод цепных подстановок.

В методе сравнения финансовые показатели отчетного периода сравниваются с показателями за предыдущий период или с плановыми показателями

При анализе финансового состояния методом группировок используется два вида группировок: структурные и аналитические. В структурных группировках экономические показатели группируются по признаку сходства. Аналитические группировки необходимы для выявления взаимосвязи между экономическими показателями и раскрытия средних величин и отклонения от средних величин.

Финансово-хозяйственная деятельность предприятия представляет собой взаимодействие большого количества факторов. Для диагностики финансового состояния целесообразно изучать влияние каждого фактора по отдельности. В методе цепных подстановок разработаны концепции по изучению влияние отдельного фактора на совокупный финансовый показатель.

Существует шесть механизмов анализа и оценки финансового состояния организации:

- Горизонтальный анализ. В нем производится сравнение позиций данного отчетного периода с предыдущим.

- Вертикальный (структурный) анализ. В нем происходит определение структуры показателей и оценка влияния факторов на совокупный результат.

- Трендовый анализ. В нем происходит изучение тенденции динамики финансовых показателей за счет сравнения конкретного финансового показателя данного отчетного периода с предшествующими периодами и определения тренда.

- Анализ относительных показателей (коэффициентов). При данном анализе рассчитывается отношение между отдельными позициями отчетности, выявляется взаимосвязь между отдельными показателями.

- Сравнительный анализ. В нем происходит сравнение финансовых показателей предприятия и его филиалов.

- Факторный анализ. При данном методе анализа изучается влияние отдельных факторов на совокупный результат с помощью статистических приемов.

Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. И наоборот, в результате недовыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие ухудшение финансового состояния предприятия и его платежеспособности.

Устойчивое финансовое положение в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

Главная цель финансовой деятельности сводится к одной стратегической задаче — увеличению активов предприятия. Для этого оно должно постоянно поддерживать платежеспособность и рентабельность, а также оптимальную структуру актива и пассива баланса.

Основные задачи анализа финансового состояния предприятия:

- Своевременное выявление и устранение недостатков в финансовой деятельности и поиск резервов улучшения финансового состояния предприятия и его платежеспособности.

- Прогнозирование возможных финансовых результатов, экономической рентабельности исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов, разработка моделей финансового состояния при разнообразных вариантах использования ресурсов.

- Разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия.

Для оценки финансового состояния предприятия, его устойчивости используется целая система показателей, характеризующих:

- наличие и размещение капитала, эффективность и интенсивность его использования;

- оптимальность структуры пассивов предприятия, его финансовую независимость и степень финансового риска;

- оптимальность структуры активов предприятия и степень производственного риска;

- оптимальность структуры источников формирования оборотных активов;

- платежеспособность и инвестиционную привлекательность предприятия;

- риск банкротства (несостоятельности) субъекта хозяйствования;

- запас его финансовой устойчивости (зону безубыточного объема продаж).

Анализ финансового состояния предприятия основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции очень трудно привести в сопоставимый вид.

Относительные показатели анализируемого предприятия можно сравнивать:

- с общепринятыми «нормами» для оценки степени риска и прогнозирования возможности банкротства;

- с аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

- с аналогичными данными за предыдущие годы для изучения тенденций улучшения или ухудшения финансового состояния предприятия.

Анализом финансового состояния занимаются не только руководители и соответствующие службы предприятия, но и его учредители, инвесторы с целью изучения эффективности использования ресурсов, банки — для оценки условий кредитования и определения степени риска, поставщики — для своевременного получения платежей, налоговые инспекции — для выполнения плана поступления средств в бюджет и т.д. В соответствии с этим анализ делится на внутренний и внешний.

Внутренний анализ финансового состояния предприятия проводится службами предприятия и его результаты используются для планирования, контроля и прогнозирования финансового состояния предприятия. Его цель — обеспечить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы создать условия для нормального функционирования предприятия, получения максимума прибыли и исключения риска банкротства.

Внешний анализ финансового состояния предприятия осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими органами на основе публикуемой отчетности. Его цель — установить возможность выгодно вложить средства, чтобы обеспечить максимум прибыли и исключить риск потери.