Содержание

§ 1. Понятие и состав судебных расходов

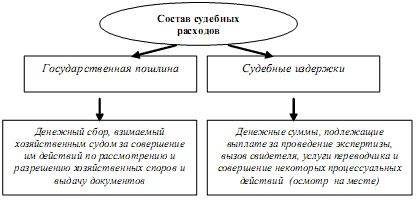

Судебные расходы — это затраты, связанные с рассмотрением и разрешением дел в порядке хозяйственного судопроизводства, которые состоят из государственной пошлины и судебных издержек.

Объективное существование процессуального института судебных расходов обусловлено тем, что при рассмотрении и разрешении хозяйственными судами споров государство несет значительные затраты, связанные с содержанием судебной системы и материально-техническим обеспечением судов, его должностных лиц. Кроме того, в сферу судопроизводства вовлекаются участники процесса, оказывающие содействие в осуществлении правосудия: свидетели, эксперты, переводчики, специалисты, деятельность которых требует финансовой компенсации. Сторонами совершаются процессуальные действия, требующие дополнительных материальных затрат.

Институт судебных расходов выполняет определенную превентивную функцию, связанную с минимизацией фактов необоснованного обращения в суд. Уплата судебных расходов является обязательным условием для заинтересованных лиц для возбуждения и ведения дела в суде.

Состав судебных расходов представлен на рисунке 10.1.

Рисунок 10.1

Различие между государственной пошлиной и судебными издержками заключается в следующем. Государственная пошлина представляет собой фиксированный в специальном Законе «О государственной пошлине» платеж, уплачиваемый в доход государства при совершении определенных процессуальных действий в суде. Судебные издержки носят больше компенсационный характер и уплачиваются в связи с необходимостью несения сторонами различных расходов по ходу ведения дела. При этом и государственная пошлина, и судебные издержки в конечном счете распределяются между лицами, участвующими в деле, в зависимости от результатов рассмотрения дела.

В хозяйственном судопроизводстве государственной пошлиной оплачиваются:

-

исковые заявления;

-

иные заявления;

-

ходатайства;

-

жалобы на судебные постановления хозяйственного суда;

-

копии указанных документов.

Размер и порядок уплаты государственной пошлины определяется не только ХПК, но и специальным законодательством, а именно Законом «О государственной пошлине» от 26 декабря 2007 г. № 301-З295.

Различают два вида государственной пошлины:

-

пропорциональная (уплачиваемая с исковых заявлений имущественного характера, в том числе об истребовании имущества, о понуждении к исполнению обязательства о передаче имущества, об установлении права собственности на имущество, а также встречных заявлений и заявлений третьих лиц, содержащих самостоятельные требования на предмет спора в уже начатом процессе — ее размер зависит от цены иска);

-

фиксированная (уплачиваемая с исковых заявлений неимущественного характера — ее размер установлен в базовых величинах, количество которых зависит от категории дела и от уровня суда).

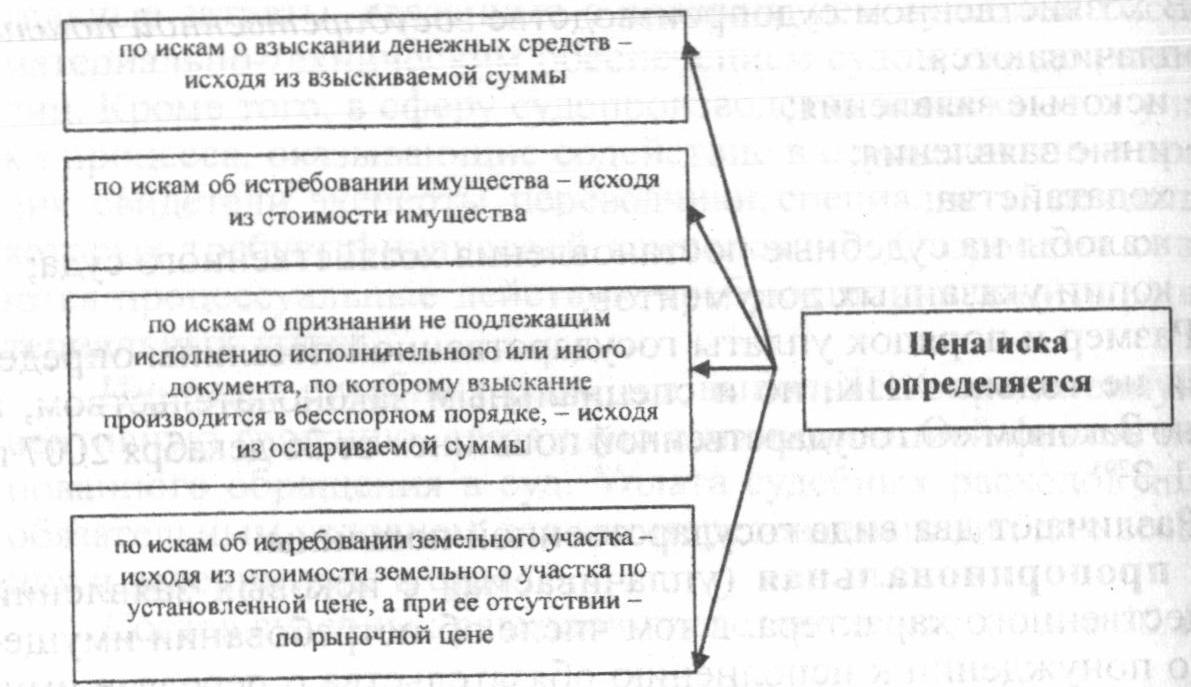

Пропорциональная государственная пошлина привязана к цене иска.

Под ценой иска понимается стоимость истребуемого имущества, взыскиваемых денежных средств или иного права, имеющего стоимостное выражение.

Порядок определения цены иска представлен на рисунке 10.2.

В цену иска включаются указанные в исковом заявлении суммы неустойки (штрафа, пени) и проценты. Цена иска, состоящего из нескольких самостоятельных требований, определяется суммой всех требований. В случае неправильного указания цены иска она определяется хозяйственным судом.

Подаваемые в хозяйственные суды исковые заявления, носящие имущественный характер, оплачиваются госпошлиной в размерах предусмотренных ставок государственной пошлины, указанных в Приложении 3 к Закону Республики Беларусь «О государственной пошлине» от 26 декабря 2007 г.

Рисунок 10.2

Так, с исковых заявлений имущественного характера, в том числе об истребовании имущества, о понуждении к исполнению обязательства о передаче имущества, об установлении права собственности на имущество, а также встречных заявлений и заявлений третьих лиц, содержащих самостоятельные требования на предмет спора в уже начатом процессе, при цене иска до 1000 базовых величин уплачивается государственная пошлина в размере 5 процентов от цены иска, но не менее 1 базовой величины.

Если же цена иска составляет по делам данной категории от 1 000 до 1 0 000 базовых величин, уплачивается государственная пошлина в размере 5 процентов от 1000 базовых величин + 3 процента от суммы, превышающей 1000 базовых величин.

В тех случаях, когда цена иска превышает 1 0 000 базовых величин, пошлина взыскивается в размере 1 процента цены иска.

С исковых заявлений неимущественного характера, заявлений о признании недействительными полностью либо частично актов органов государственного управления или иных органов, не имеющих нормативного характера, подаваемых юридическими лицами в Высший Хозяйственный Суд Республики Беларусь, госпошлина взимается в размере 20 базовых величин по каждому требованию (акту). Если же аналогичные требования подаются в другие хозяйственные суды, то размер госпошлины составляет 1 0 базовых величин по каждому требованию (акту). В случаях, когда дела данной категории возбуждаются по инициативе индивидуальных предпринимателей и граждан, то они уплачивают госпошлину в размере 5 базовых величин по каждому требованию (акту).

С исковых заявлений по спорам, возникающим при заключении, изменении и расторжении хозяйственных договоров, о признании сделок недействительными, подлежащих рассмотрению в Высшем Хозяйственном Суде Республики Беларусь, взимается госпошлина в размере 20 базовых величин. Если же дела данной категории рассматриваются в других хозяйственных судах, то размер пошлины составляет 1 0 базовых величин.

С заявлений о возбуждении приказного производства при сумме взыскания до 50 базовых величин уплачивается госпошлина в размере 3 базовых величин. Когда сумма взыскания колеблется от 50 до 1 00 базовых величин, то госпошлина уплачивается в размере 4 базовых величин.

И, наконец, при сумме взыскания свыше 100 базовых величин госпошлина уплачивается в размере 5 базовых величин.

При увеличении размера исковых требований истец обязан доплатить госпошлину, исходя из новой цены иска. Следовательно, размер подлежащей доплате (взысканию) госпошлины должен определяться истцом (судом) по новой (увеличенной) цене иска. При этом ранее уплаченная сумма пошлины вычитается и доплате подлежит остающаяся сумма исходя из нового расчета. В случае, если на момент перерасчета изменился размер базовой величины, он должен применяться в данном расчете. При этом уплаченная ранее госпошлина (до изменения базовой величины) перерасчету не подлежит.

С апелляционных жалоб взимается государственная пошлина в размере 40 процентов ставки, установленной за подачу искового заявления (заявления, жалобы), а по имущественным спорам — ставки, исчисленной исходя из оспариваемой суммы.

С кассационных, а также первичных жалоб о пересмотре судебных постановлений в порядке надзора, подаваемых должностным лицам для принесения протеста, уплачивается госпошлина в размере 80 процентов ставки, установленной за подачу искового заявления (заявления, жалобы), а по имущественным спорам — ставки, исчисленной исходя из оспариваемой суммы.

Порядок уплаты государственной пошлины. Государственная пошлина уплачивается при обращении в хозяйственные суды — до подачи искового заявления, заявления, жалобы (в том числе апелляционной, кассационной или надзорной) или ходатайства. Госу -дарственная пошлина уплачивается в соответствующий бюджет по месту совершения юридически значимого действия. Факт уплаты государственной пошлины путем перечисления суммы государственной пошлины со счета плательщика подтверждается дополнительным экземпляром платежного поручения с отметкой плательщика на оборотной стороне платежного поручения «Исполнено» с указанием суммы прописью. Указанная отметка заверяется подписями ответственного исполнителя, главного бухгалтера банка или его заместителя (лица, уполномоченного осуществлять дополнительный контроль) и скрепляется оттиском печати банка с проставлением даты исполнения платежного поручения.

По делам, рассматриваемым в хозяйственных судах, государственная пошлина уплачивается с учетом следующих особенностей, установленных ст. 7 новой редакции Закона «О государственной пошлине», а именно:

1) при подаче исковых заявлений, содержащих требования как имущественного, так и неимущественного характера, одновременно уплачиваются государственная пошлина, установленная для исковых заявлений имущественного характера, и государственная пошлина, установленная для исковых заявлений неимущественного характера;

2) при предъявлении искового заявления одним истцом к нескольким ответчикам, а также при объединении судом в одно производство нескольких однородных требований государственная пошлина исчисляется от общей суммы иска;

3) при предъявлении искового заявления совместно несколькими истцами к одному или нескольким ответчикам государственная пошлина исчисляется от общей суммы иска и уплачивается истцами пропорционально доле заявленных ими требований;

4) при предъявлении искового заявления совместно несколькими освобожденными от уплаты государственной пошлины истцами к одному ответчику государственная пошлина с ответчика исчисляется от общей присужденной суммы иска;

5) при предъявлении искового заявления к нескольким ответчикам одним или несколькими истцами, освобожденными от уплаты государственной пошлины, государственная пошлина взыскивается отдельно с каждого ответчика пропорционально взысканной с него сумме;

6) при предъявлении встречного искового заявления, а также заявлений о вступлении в дело третьих лиц, заявляющих самостоятельные требования относительно предмета спора, государственная пошлина уплачивается в общеустановленном порядке;

7) третьи лица, не заявляющие самостоятельных требований на предмет спора, вступающие в дело по своей инициативе либо привлеченные к участию в деле по инициативе суда или по ходатайству сторон, государственную пошлину не уплачивают. При осуществлении иных процессуальных действий, за совершение которых взимается государственная пошлина, уплата государственной пошлины третьим лицом, не заявляющим самостоятельных требований на предмет спора, производится в общеустановленном порядке;

8) при замене по судебному постановлению выбывшей стороны ее правопреемником (реорганизация юридического лица, уступка права требования, перевод долга, смерть индивидуального предпринимателя или гражданина и другие случаи перемены лиц в обязательствах) государственная пошлина уплачивается таким правопреемником, если она не была уплачена выбывшей стороной;

9) в случае выделения судом одного или нескольких из соединенных исковых требований в отдельное производство государственная пошлина, уплаченная при предъявлении иска, не пересчитыва-ется и не возвращается. По выделенному отдельно производству государственная пошлина повторно не уплачивается;

10) в случае объединения судом нескольких однородных дел в одно дело либо выделения одного или нескольких соединенных требований в отдельное дело (дела) государственная пошлина, уплаченная при подаче искового заявления (заявления), повторно не взимается и перерасчету не подлежит;

11) по повторно предъявленным исковым заявлениям, иным заявлениям, жалобам, ходатайствам, которые ранее были оставлены без рассмотрения, государственная пошлина уплачивается вновь на общих основаниях. При этом, если в связи с оставлением указанных документов без рассмотрения государственная пошлина подлежала возврату, но не была возвращена, к повторно предъявленному документу может быть приложен первоначальный документ об уплате государственной пошлины, если не истекло три года со дня ее уплаты;

12) при подаче искового заявления о компенсации морального вреда, а также жалоб на судебные постановления по таким делам государственная пошлина взимается по ставкам, установленным для исковых заявлений неимущественного характера;

13) при подаче искового заявления об освобождении имущества от ареста (исключении из описи) в случае, если вопрос об освобождении имущества от ареста (исключении из описи) не связан с истребованием имущества, а также с признанием (установлением) права собственности на него, государственная пошлина исчисляется по ставкам, установленным для исковых заявлений неимущественного характера;

14) при подаче искового заявления, в котором объединены связанные между собой требования о признании права собственности на имущество и об освобождении имущества от ареста (исключении из описи), одновременно уплачиваются государственная пошлина, установленная для исковых заявлений имущественного характера, и государственная пошлина, установленная для исковых заявлений неимущественного характера;

15) при подаче искового заявления, содержащего требования о признании сделки недействительной (установлении факта ничтожности сделки) и применении последствий ее недействительности, государственная пошлина уплачивается отдельно за каждое требование, при этом требование о применении последствий недействительности (ничтожности) сделки подлежит оплате государственной пошлиной в зависимости от характера последствий, о применении которых указано в исковом заявлении.

На практике иногда возникают проблемы с определением порядка уплаты государственной пошлины в случае изменения исковых требований и распоряжения истцом своими правами в рамках принципа диспозитивности. Так, если после возбуждения дела, но до рассмотрения его по существу истец подал заявление о возвращении иска (заявления), а ответчик не потребовал разбирательства дела по существу, то уплаченная госпошлина возврату не подлежит. Если же заявление о возвращении искового заявления истец подал до возбуждения производства по делу, то хозяйственный суд возвращает заявление и приложенные к нему материалы. Уплаченная пошлина возвращается.

Таким образом, государственная пошлина взимается хозяйственными судами не за подачу заявления в суд, а за рассмотрение судом данного заявления и других материалов дела. В этой связи, если истец, освобожденный от уплаты государственной пошлины, подал заявление о возвращении искового заявления и ответчик не требует разбирательства дела по существу, государственная пошлина с такого истца в республиканский бюджет не взыскивается.

При уменьшении цены иска уплаченная пошлина не возвращается. Законодательство предусматривает основания и порядок освобождения от уплаты государственной пошлины.

Так, например, раннее постановлением Совета Министров Республики Беларусь от 24 ноября 2000 г. № 1784296 администрации свободных экономических зон были освобождены от уплаты государственной пошлины за подачу в хозяйственный суд исковых заявлений: о ликвидации коммерческих организаций с иностранными инвестициями; о лишении субъекта предпринимательской деятельности статуса резидента свободной экономической зоны. В настоящее время эти же льготы предоставлены администрации СЭЗ на основании п. 1.26 ст. 10 новой редакции Закона «О государственной пошлине».

Что касается судебных издержек, то закон требует, чтобы суммы, подлежащие выплате экспертам, специалистам и свидетелям, и другие необходимые расходы по делу предварительно были внесены на счет хозяйственного суда стороной, заявившей соответствующее ходатайство, или третьим лицом, заявившим самостоятельные требования. Если указанное ходатайство заявлено обеими сторонами либо вызов специалистов, свидетелей, назначение экспертизы и другие действия, подлежащие оплате, производятся по инициативе хозяйственного суда, то требуемые суммы вносятся сторонами в равных частях на соответствующий счет хозяйственного суда.

Возврат государственной пошлины. Возврат плательщику полностью или частично уплаченной суммы государственной пошлины производится на основании ст. 1 2 новой редакции Закона «О государственной пошлине» в случае, если: 1) государственная пошлина была уплачена в большем размере либо не должна была уплачиваться; 2) хозяйственный суд отказал в принятии искового заявления, заявления, ходатайства, жалобы или исковое заявление, заявление, ходатайство, жалоба возвращены, отменил определение о судебном приказе либо хозяйственный суд отказал в вынесении определения о судебном приказе.

Кроме того, плательщику производится возврат 50 процентов уплаченной государственной пошлины при урегулировании сторонами хозяйственного спора в порядке посредничества без судебного разбирательства в целом.

⇐ ПредыдущаяСтр 18 из 31

Судебные издержки- это фактические расходы, которые понесло государство, осуществляя правосудие по конкретному гражданскому делу.Перечень издержек, связанных с рассмотрением дела, устанавливается ГПК РФ и не является исчерпывающим. Однако признать те или иные расходы издержками, связанными с рассмотрением дела, может только суд:

К издержкам, связанным с рассмотрением дела, относятся:

• суммы, подлежащие выплате свидетелям, экспертам, специалистам и переводчикам;

• расходы на оплату услуг переводчика, понесенные иностранными гражданами и лицами без гражданства, если иное не предусмотрено международным договором Российской Федерации;

• расходы на проезд и проживание сторон и третьих лиц, понесенные ими в связи с явкой в суд;

• расходы на оплату услуг представителей;

• расходы на производство осмотра на месте;

• компенсация за фактическую потерю времени, взыскиваемая со стороны недобросовестно заявившей необоснованный иск или спор либо систематически противодействовавшей правильному и своевременному рассмотрению и разрешению дела, в пользу другой стороны;

• связанные с рассмотрением дела почтовые расходы, понесенные сторонами;

• другие признанные судом необходимыми расходы (ст. 94, 99 ГПК).

Свидетели, эксперты, переводчики, а также специалисты, вызываемые в суд общей юрисдикции для дачи показаний, заключений, переводов, участия в судебном разбирательстве, имеют право на возмещение понесенных ими расходов по явке в суд.

Вопросы, связанные с возмещением расходов указанным лицам, регулируются ГПК и Инструкцией о порядке и размерах возмещения расходов и выплаты вознаграждения лицам в связи с их вызовом в органы дознания, предварительного следствия, прокуратуру или в суд (утв. Постановлением СМ РСФСР от 14 июля 1990 г. с изм. от 2 марта 1993 г.).

Под расходами по явке в суд понимается:

• стоимость проезда к месту вызова и обратно;

• затраты по найму жилого помещения;

• выплата суточных.

Эксперты и специалисты имеют право на вознаграждение за проведенную работу, но только, если выполнение обязанности в суде не входило в круг их служебных обязанностей как работников государственного учреждения. Размер вознаграждения экспертам и специалистам определяется судом по согласованию со сторонами и по соглашению с экспертами и специалистами (ч. 3 ст. 95 ГПК).

Оплата услуг переводчика и возмещение понесенных им расходов в связи с явкой в суд производится за счет соответствующего бюджета (ч. 1 ст. 97 ГПК). Размер вознаграждения переводчику за письменные и устные переводы производится согласно заключенному договору (п. 9 Инструкции).

Денежные суммы, подлежащие выплате свидетелям, экспертам и специалистам, или другие связанные с рассмотрением дела расходы, признанные судом необходимыми, стороной, заявившей соответствующую просьбу или сторонами в равных частях, если просьба обоюдная. Средства вносятся на банковский счет управления (отдела) Судебного департамента в субъектах РФ.

Если вызов свидетелей, назначение экспертов, привлечение специалистов и другие действия, подлежащие оплате, осуществляются по инициативе суда, соответствующие расходы возмещаются за счет средств федерального бюджета, а по инициативе мирового судьи — за счет средств бюджета субъекта РФ, на территории которого действует мировой судья.

Выплата вознаграждения свидетелям за отвлечение их от работы или обычных занятий, экспертам, специалистам и переводчикам за выполненную ими работу, а также указанным лицам возмещение расходов по явке производится по определению суда (п. 12 Инструкции).

Суд, а также мировой судья может освободить гражданина с учетом его имущественного положения от уплаты расходов, связанных с выплатой денежных сумм свидетелями, экспертами и специалистами, или других расходов, признанных судом необходимыми. Суд и мировой судья могут также уменьшить размер указанных расходов. В этом случае расходы возмещаются за счет средств соответствующего бюджета (ст. 96 ГПК).

В соответствии с ГПК судебные расходы распределяютсямежду сторонами в следующем порядке:

Стороне, в пользу которой состоялось решение суда, суд присуждает возместить с другой стороны все понесенные по делу судебные расходы, за исключением случаев, когда судебные расходы понесены за действия по инициативе суда или мирового судьи.

В случае, если иск удовлетворен частично, судебные расходы присуждаются истцу пропорционально размеру удовлетворенных судом исковых требований, а ответчику — пропорционально той части исковых требований, в которой истцу отказано.

При отказе истца от иска и прекращении производства по делу ему возвращается уплаченная государственная пошлина, но истец обязан возместить ответчику понесенные им издержки по делу. Однако если истец отказался от иска вследствие добровольного удовлетворения его требований ответчиком, по просьбе истца все понесенные им по делу судебные расходы взыскиваются с ответчика (ч. 1 ст. 101 ГПК).

При заключении мирового соглашения стороны по обоюдной договоренности должны распределить судебные расходы. В противном случае суд решает этот вопрос, исходя из общих правил (ст. 95, 97, 99, 100 ГПК).

Кроме того, в соответствии с ГПК со стороны, недобросовестно заявившей неосновательный иск или спор относительно иска либо систематически противодействовавшей правильному и своевременному рассмотрению и разрешению дела, суд может взыскать в пользу другой стороны компенсацию за фактическую потерю времени. Размер компенсации определяется судом в разумных пределах и с учетом конкретных доказательств.

В соответствии с ч. 5 ст. 198 ГПК в резолютивной части судебного решения должно содержаться указание на распределение судебных расходов. Если данный вопрос не разрешен, по заявлению стороны или по собственной инициативе суд может вынести дополнительное решение (ст. 201 ГПК). На определение суда об отказе в вынесении дополнительного решения может быть подана частная жалоба или принесен протест. В этом случае вопрос о распределении судебных расходов решается вышестоящим судом.

В ГПК предусматривается возможность возмещения судебных расходов не только сторонам, но и суду, понесенных им в связи с рассмотрением дела (ст. 103 ГПК).

Если обе стороны освобождены от уплаты судебных расходов, издержки, понесенные судом, возмещаются за счет средств федерального бюджета.

При удовлетворении иска издержки, понесенные судом, и государственная пошлина, от уплаты которых истец был освобожден, взыскиваются с ответчика, не освобожденного от уплаты судебных расходов, в федеральный бюджет пропорционально удовлетворенной части исковых требований.

Если иск удовлетворен частично, а ответчик освобожден от уплаты судебных расходов, издержки взыскиваются в федеральный бюджет с истца, не освобожденного от уплаты судебных расходов, пропорционально той части исковых требований, в удовлетворении которой ему отказано.

При отказе в иске издержки взыскиваются с истца, не освобожденного от уплаты судебных расходов, в федеральный бюджет.

Суд, а также мировой судья может освободить гражданинас учетом его имущественного положения от уплаты госпошлины и от уплаты судебных издержек или уменьшить их размер. В этом случае расходы возмещаются за счет средств соответствующего бюджета.

Кроме того, в соответствии со ст. 89 ГПК от уплаты государственной пошлины по делам, рассматриваемым в судах, освобождаются истцы: по искам о восстановлении на работе, взыскании заработной платы (денежного содержания) и иным требованиям, вытекающим из трудовых отношений; по спорам об авторстве; по искам о взыскании алиментов; по искам о возмещении вреда, причиненного увечьем, иным повреждением здоровья или смертью кормильца; по искам о возмещении материального и морального ущерба, причиненного преступлением; и др (полный перечень в НК)

Действия суда, связанные с судебными расходами, совершаются путем вынесения определений, на которые может быть подана частная жалоба (ст. 104 ГПК).

25. Судебные штрафы (основания, порядок наложения, сложения или уменьшения штрафа).

Судебный штраф по гражданскому процессуальному законодательству — это процессуальные санкции в виде денежных взысканий за уклонение субъектов гражданских процессуальных отношений от выполнения своих обязанностей или требований суда, а также за нарушение общественного порядка в судебном заседании и неуважение к суду.

Основания:

1) уклонение субъектов ГПО от выполнения своих обязанностей или требований суда

2) нарушение общественного порядка в с/з и неуважение к суду.

Судебные штрафы определены в ГПК и налагаются судом в случаях, размерах и порядке, предусмотренных этим законом.

ГПК предусматривает применение санкций в виде наложения судебных штрафов:

1) за невыполнение требования суда о представлении доказательств по причинам, признанными судом неуважительным (ч. 3 ст.57);

2) нарушение наложенного в рамках мер по обеспечению иска запрета совершать определенные действия (ч. 2 ст. 140);

3) нарушение порядка в судебном заседании (ч. 3 ст. 159);

4) уклонение переводчика от явки в суд или от надлежащего исполнения своих обязанностей (ч. 4 ст. 162);

5) неявку в судебное заседание по неуважительным причинам свидетеля, эксперта, специалиста, переводчика (ч. 2 ст. 168);

6) неисполнение обязанности сообщить о мерах, принятых по частному определению суда (ч. 2 ст. 226);

7) неявку в судебное заседание, в котором рассматривается дело, возникшее из публичных правоотношений, представителя органа государственной власти, органа местного самоуправления или должностного лица, явка которых была признана судом обязательной (ч. 4 с г. 246);

8) непредставление должностными лицами истребуемых судом доказательств по делам, возникших из публичных правоотношений (ч. 2 ст. 249).

Штраф за утрату должностным лицом исполнительного документа налагается судебным приставом-исполнителем, постановление которого может быть обжаловано в суд (ст. 431 ГПК).

Названные статьи ГПК (за исключением ст. 431) устанавливают, что штрафы взыскиваются в размере до 10 установленных ФЗом минимальных размеров оплаты труда.

Судебные штрафы налагаются судом или судьей и взыскиваются из личных средств граждан или должностных лиц, копия определения о наложении штрафа направляется лицу, на которое наложен штраф (ст. 97 ГПК).

Вопрос о наложении штрафарассматривается в том судебном заседании, которое выявило нарушение процессуального права, устанавливающего штрафные санкции. Наложение штрафаосуществляется определением суда о наложении судебного штрафа, копия которого направляется лицу, на которое наложен штраф.

Получив определение суда, лицо, подвергнутое такому наказанию, вправе поставить вопрос о сложении штрафалибо об уменьшении его размерапосредством подачи заявления об этом в 10-дневный срок с момента получения копии определения. Под сложением следует понимать освобождение от уплаты штрафа. Уменьшение размера штрафа возможно в том случае, если он не соответствует тяжести совершенного деяния или при наложении штрафа суд не учел каких-либо обстоятельств.

Суд рассматривает поступившее заявление в 10-дневный срок в судебном заседании и выносит определение либо об отказе сложить судебный штраф, либо об уменьшении его размера. В судебное заседание приглашается заявитель, но его неявка не может служить основанием к отложению рассмотрения заявления. На вынесенное определение может быть подана частная жалоба.

В случае неисполнения определения суда о наложении штрафа в добровольном порядке такое определение после вступления решения в законную силу исполняется в порядке исполнительного производства.

- Понятие, значение и виды судебных расходов.

Судебные расходы — материальные затраты, которые несут участвующие в деле лица в связи с рассмотрением и разрешением гражданского дела, в состав которых, согласно ст. 101 АПК РФ, входит государственная пошлина и судебные издержки, связанные с рассмотрением дела арбитражным судом. Вопросам судебных расходов в арбитражном процессе посвящена гл. 9 АПК РФ.

Государственная пошлина — это денежный сбор, взимаемый в доход государства за рассмотрение дела арбитражным судом.

Государственной пошлиной оплачиваются исковые заявления, иные заявления и жалобы. Не оплачиваются государственной пошлиной ходатайства, жалобы на определения арбитражного суда, которыми не завершается производство по делу, а также заявление о пересмотре дела в порядке надзора. Плательщиками государственной пошлины являются организации и физические лица.

К судебным издержкам, связанным с рассмотрением дела в арбитражном суде, относятся:

• денежные суммы, подлежащие выплате экспертам, свидетелям, переводчикам;

• расходы, связанные с проведением осмотра доказательств на месте;

• расходы на оплату услуг адвокатов и иных лиц, оказывающих юридическую помощь (представителей);

• другие расходы, понесенные лицами, участвующими в деле, в связи с рассмотрением дела в арбитражном суде (ст. 106 АПК Рф).

Судебные расходы выполняют следующие функции:

• компенсационную — возмещение затрат, причиненных государству в связи с осуществлением правосудия;

• дисциплинирующую — предупреждение от необоснованных обращений в судебные инстанции, а также от уклонения от исполнения обязанностей.

В то же время законодатель не исключает возможности обращения в суд и без уплаты государственной пошлины, когда лицо лишено возможности в силу стечения обстоятельств своевременно уплатить полностью или частично государственную пошлину. В этих целях АПК РФ предусматривает порядок предоставления отсрочки (рассрочки) или уменьшения размера уплаты государственной пошлины.

Статья 101. Состав судебных расходов

Судебные расходы состоят из государственной пошлины и судебных издержек, связанных с рассмотрением дела арбитражным судом.

Статья 106. Судебные издержки

К судебным издержкам, связанным с рассмотрением дела в арбитражном суде, относятся денежные суммы, подлежащие выплате экспертам, специалистам, свидетелям, переводчикам, расходы, связанные с проведением осмотра доказательств на месте, расходы на оплату услуг адвокатов и иных лиц, оказывающих юридическую помощь (представителей), расходы юридического лица на уведомление о корпоративном споре в случае, если федеральным законом предусмотрена обязанность такого уведомления, и другие расходы, понесенные лицами, участвующими в деле, в связи с рассмотрением дела в арбитражном суде.

Статья 107. Денежные суммы, подлежащие выплате экспертам, специалистам, свидетелям и переводчикам

1. Экспертам, специалистам, свидетелям и переводчикам возмещаются понесенные ими в связи с явкой в арбитражный суд расходы на проезд, расходы на наем жилого помещения и дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные).

2. Эксперты получают вознаграждение за работу, выполненную ими по поручению арбитражного суда, если эта работа не входит в круг их служебных обязанностей как работников государственных судебно-экспертных учреждений. Специалисты получают вознаграждение за работу, выполненную ими по поручению арбитражного суда, если они не являются советниками аппарата специализированного арбитражного суда.

Размер вознаграждения эксперту определяется судом по согласованию с лицами, участвующими в деле, и по соглашению с экспертом.

3. Переводчик получает вознаграждение за работу, выполненную им по поручению арбитражного суда.

Размер вознаграждения переводчику определяется судом по соглашению с переводчиком.

4. За работающими гражданами, вызываемыми в арбитражный суд в качестве свидетелей, сохраняется средний заработок по месту их работы за время отсутствия в связи с явкой их в суд. Свидетели, не состоящие в трудовых отношениях, за отвлечение их от обычных занятий получают компенсацию с учетом фактически затраченного времени, исходя из установленного федеральным законом минимального размера оплаты труда.

Статья 108. Внесение сторонами денежных сумм, необходимых для оплаты судебных издержек

1. Денежные суммы, подлежащие выплате экспертам и свидетелям, вносятся на депозитный счет арбитражного суда лицом, заявившим соответствующее ходатайство, в срок, установленный арбитражным судом. Если указанное ходатайство заявлено обеими сторонами, требуемые денежные суммы вносятся сторонами на депозитный счет арбитражного суда в равных частях.

2. В случае, если в установленный арбитражным судом срок на депозитный счет арбитражного суда не были внесены денежные суммы, подлежащие выплате экспертам и свидетелям, арбитражный суд вправе отклонить ходатайство о назначении экспертизы и вызове свидетелей, если дело может быть рассмотрено и решение принято на основании других представленных сторонами доказательств.

Статья 109. Выплата денежных сумм, причитающихся экспертам, специалистам, свидетелям и переводчикам

1. Денежные суммы, причитающиеся экспертам, специалистам, свидетелям и переводчикам, выплачиваются по выполнении ими своих обязанностей.

2. Денежные суммы, причитающиеся экспертам и свидетелям, выплачиваются с депозитного счета арбитражного суда.

3. Оплата услуг переводчика, специалиста, привлеченных арбитражным судом к участию в арбитражном процессе, выплата этим переводчику, специалисту суточных и возмещение понесенных ими расходов в связи с явкой в арбитражный суд, а также выплата денежных сумм экспертам, свидетелям в случае, если назначение экспертизы, вызов свидетеля осуществлены по инициативе арбитражного суда, производится за счет средств федерального бюджета.

(в ред. Федерального закона от 08.12.2011 N 422-ФЗ)

4. Правило об оплате услуг переводчика за счет средств федерального бюджета не распространяется на возмещение расходов на оплату услуг переводчика, понесенных иностранными лицами и лицами без гражданства, если иное не предусмотрено международным договором Российской Федерации.

Гришина О. П., эксперт информационно-справочной системы «Аюдар Инфо»

Судебные споры, одним из участников которых является организация, стали обычным делом. Поводом для обращения организаций в суд становятся, как правило, хозяйственные, налоговые или трудовые споры. В этом случае организация несет расходы, квалифицируемые в правоприменительной практике как судебные. Последние делятся на судебные издержки и госпошлины. Нюансы признания в расходах сумм уплаченных госпошлин (обязательного федерального сбора) были проанализированы в материалах «Налоговый учет госпошлин, уплаченных при обращении в суд: объект налогообложения «доходы минус расходы» и «Налоговый учет госпошлин, уплаченных при обращении в суд: объект налогообложения «доходы». Тема данной консультации – вопросы, связанные с признанием в налоговом учете судебных издержек. Ведь в пп. 31 п. 1 ст. 346.16 НК РФ не уточнено, какие именно издержки, связанные с защитой интересов в суде компании-«упрощенца», считать судебными.

Состав судебных расходов

Подпункт 31 п. 1 ст. 346.16 НК РФ позволяет компании, применяющей УСНО с объектом налогообложения «доходы минус расходы», учесть в налоговой базе судебные расходы и арбитражные сборы.

Между тем ни в названной норме, ни в какой-то другой норме гл. 26.2 НК РФ не уточнен состав судебных расходов. Значит, для установления перечня этих расходов имеет смысл обратиться к иным отраслям права, что позволяет сделать п. 1 ст. 11 НК РФ. В частности, при квалификации расходов в качестве судебных следует руководствоваться положениями АПК РФ (регулирует осуществление правосудия в арбитражных судах) и ГПК РФ(регламентирует порядок гражданского судопроизводства в федеральных судах общей юрисдикции).

Так, в гл. 9 АПК РФ и гл. 7 ГПК РФ приведены перечни затрат, которые стороны могут нести в связи с рассмотрением спора в судебном порядке. В обоих кодексах судебные расходы разделены на государственную пошлину и судебные издержки (ст. 101 АПК РФ, ст. 88 ГПК РФ).

* Размеры госпошлины по судебным спорам, рассматриваемым в соответствии с ГПК РФ, установлены в ст. 333.19 НК РФ, в соответствии с АПК РФ – в ст. 333.21 НК РФ.

Состав судебных издержек каждый из названных кодексов (АПК РФ и ГПК РФ) определяет по-своему. Есть и сходства, и различия (см. схему).

Итак, перечни судебных издержек являются открытыми. Этот факт был признан в Постановлении Пленума ВС РФ от 21.01.2016 № 1 (далее – Постановление № 1). В нем же высшие арбитры дали разъяснения касательно признания тех или иных затрат (прямо не поименованных в указанных перечнях), понесенных сторонами спора, в качестве судебных издержек. Полагаем, «упрощенцы» вправе руководствоваться Постановлением № 1 при обосновании включения в налоговые расходы спорных затрат.

К примеру, в качестве судебных издержек также могут быть признаны расходы:

-

понесенные истцом или заявителем на сбор доказательств, необходимых ему для подачи иска в суд (в частности, затраты на легализацию иностранных официальных документов, на проведение досудебной экспертизы состояния имущества, на основании которой затем определяется цена предъявленного в суд иска, на нотариальное оформление доверенности представителя);

-

связанные с обязательным соблюдением претензионного или иного досудебного порядка урегулирования спора (в частности, на составление и направление претензии контрагенту, на обжалование в Управление ФНС актов налоговых органов ненормативного характера и действий (бездействия) их должностных лиц).

С составом судебных издержек более или менее определились. Далее рассмотрим порядок и основания их признания при расчете «упрощенного» налога.

Порядок признания судебных издержек в учете

Каких-либо особенностей признания в составе расходов, учитываемых в налоговой базе по «упрощенному» налогу, сумм судебных издержек гл. 26.2 НК РФ не установлено. Поэтому в отношении обозначенных расходов действуют общие правила.

Расходами признаются затраты после их фактической оплаты (п. 2 ст. 346.17 НК РФ). При этом необходимым условием признания затрат в виде судебных расходов является возникновение у компании-«упрощенца» обязательства по их уплате (что также следует из названного пункта).

Важная деталь: судебные издержки разрешается признавать в расходах вне зависимости от исхода судебного разбирательства. Минфин еще в Письме от 10.07.2015 № 03-03-06/39817 указал на возможность отнесения стоимости услуг адвоката к расходам по налогу на прибыль вне зависимости от исхода судебного разбирательства в соответствии с пп. 10 п. 1 ст. 265 НК РФ. Полагаем, что данные разъяснения финансистов имеет смысл учитывать и при исчислении «упрощенного» налога.

Документальное подтверждение и обоснование затрат

Судебные издержки можно учесть в налоговой базе по «упрощенному» налогу при условии их соответствия общим требованиям признания расхода, установленным п. 1 ст. 252 НК РФ. Иными словами, судебные издержки должны быть обоснованными и документально подтвержденными. Подтверждением оказанных юридических услуг могут служить договор, задание заказчика (доверителя), отчет поверенного, двусторонний документ, подтверждающий объем оказанных услуг. При этом документальное оформление юридических услуг должно быть достаточно детализированным, то есть требуется, чтобы, исходя из подтверждающих документов, можно было установить конкретные виды услуг, а также рассчитать их стоимость. Очевидно, что «упрощенец» вправе учесть при налогообложении только те затраты представителя на юридические услуги, возмещение которых предусмотрено договором. В частности, в подтверждение факта несения расходов на оплату услуг представителя могут быть представлены договор об оказании юридических услуг, акт выполненных работ, расходные кассовые ордера, платежные поручения, проездные документы, кассовые чеки, авансовые отчеты.

Размер признаваемых судебных издержек

Налоговое законодательство не ограничивает по сумме судебные расходы для признания их в налоговом учете. Однако это отнюдь не означает, что при налогообложении «упрощенец» может учесть подобные расходы в любом размере: чрезмерные суммы заведомо вызовут претензии контролеров.

Как «упрощенцу» обосновать размер учтенных в налоговой базе судебных издержек? Подсказка содержится в Постановлении № 1. К примеру, в п. 13 указанного постановления отмечено, что разумность судебных издержек на оплату услуг представителя не может быть обоснована известностью представителя лица, участвующего в деле. Напротив, могут учитываться при определении разумности величины издержек объем заявленных требований, цена иска, сложность дела, объем оказанных представителем услуг, время, необходимое на подготовку им процессуальных документов, продолжительность рассмотрения дела и другие обстоятельства. Словом, разумными следует считать такие расходы на оплату услуг представителя, которые при сравнимых обстоятельствах обычно взимаются за аналогичные услуги.

Итак, разумность пределов судебных издержек (например, на оплату услуг представителя) является оценочной категорией и конкретизируется с учетом правовой оценки фактических обстоятельств рассмотрения дела.

При определении разумности пределов судебных издержек могут приниматься во внимание такие обстоятельства (см. п. 20 Информационного письма Президиума ВАС РФ от 13.08.2004 № 82):

-

относимость расходов к делу;

-

объем и сложность выполненной работы;

-

нормы расходов на служебные командировки, установленные правовыми актами;

-

стоимость транспортных услуг;

-

время, которое мог бы затратить на подготовку материалов квалифицированный специалист;

-

сложившаяся в данном регионе стоимость на сходные услуги с учетом квалификации лиц, оказывающих услуги;

-

имеющиеся сведения статистических органов о ценах на рынке юридических услуг;

-

продолжительность рассмотрения дела;

-

другие обстоятельства, свидетельствующие о разумности этих расходов.

Далее рассмотрим некоторые виды судебных издержек, признание которых в налоговом учете зачастую вызывает споры с контролерами. Сразу отметим, что наши рассуждения будут построены в основном на разъяснениях чиновников и судебных актах, посвященных налогу на прибыль. Аналогия, считаем, уместна из-за схожести налоговых норм: и в пп. 10 п. 1 ст. 265 НК РФ, и в пп. 31 п. 1 ст. 346.16 НК РФ указано на возможность признания в расходах судебных расходов и арбитражных сборов.

Услуги стороннего представителя при наличии штатных юристов

Основную часть судебных издержек обычно составляют расходы на оплату услуг адвоката, юриста или представителя в суде. Нередко даже при наличии в штате компании юриста для представления интересов в суде она привлекает стороннего специалиста. Ведь действующее законодательство не ограничивает юридическое лицо, имеющее в штате юристов, в части привлечения иных лиц для представления его интересов при разрешении судебных споров, в том числе и в арбитражных судах. Оказанные такими представителями услуги подлежат оплате в соответствии с условиями заключаемого сторонами договорами (см., например, Постановление АС МО от 15.01.2018 № Ф05-16212/2016 по делу № А40-239798/2015).

Однако налоговики в подобных ситуациях обычно высказывают сомнения относительно целесообразности таких расходов.

Позиция официальных органов по данному вопросу противоречива. К примеру, в Письме от 05.04.2007 № 03-03-06/1/222 Минфин указал на невозможность учета в налоговой базе таких затрат в случае, если обязанности штатного юриста компании дублируют решаемые сторонним представителем задачи (см. также Письмо ФНС России от 20.10.2006 № 02-1-08/222@). А в Письме от 16.07.2008 № 03-03-06/1/83финансисты признали, что расходы на юридические услуги, оказанные сторонней организацией или адвокатом, могут быть оправданными даже при наличии у налогоплательщика в штате юридической службы.

Судебная практика по этому вопросу тоже противоречива. Некоторые контролеры считают подобные претензии контролеров оправданными (см., например, Постановление ФАС ЗСО от 27.08.2013 по делу № А27-18888/2012). Иное мнение отражено в Постановлении АС ПО от 20.03.2015 № Ф06-20334/2013 по делу № А55-7982/2014: наличие у компании штатных специалистов не лишает ее права обращаться за оказанием квалифицированной помощью к сторонним лицам. Положения гл. 25 НК РФ(как, впрочем, и гл. 26.2 НК РФ) не ставят отнесение оплаты услуг в расходы, уменьшающие налогооблагаемую прибыль, в зависимость от наличия или отсутствия в штате налогоплательщика соответствующих служб или работников. Общество как хозяйствующий субъект вправе самостоятельно определять степень необходимости привлечения тех или иных специалистов для достижения благоприятных для себя последствий (см. также Постановление ФАС МО от 25.12.2012 по делу № А40-33743/12-115-147).

Из сказанного (а также с учетом норм гл. 26.2 НК РФ) следует, что «упрощенец» вправе учесть в налоговой базе по «упрощенному» налогу стоимость услуг стороннего лица, представляющего его интересы в суде, даже при наличии собственной юридической службы. Правда, при этом нельзя исключать спор с контролерами. Для защиты своих интересов «упрощенцы» могут использовать аргументы из «прибыльных» споров.

То же самое можно сказать о расходах, связанных с оплатой услуг сторонних юристов, защищающих в суде руководителя юридического лица.

Расходы на защиту руководителя организации

Как правило, налоговики возражают против признания в налоговом учете расходов на оплату услуг сторонних юристов, защищающих в суде интересы не юридического лица, а его руководителя, поскольку возможность признания таких затрат прямо не предусмотрена налоговым законодательством.

В связи с этим на практике возникает немало споров. Но некоторые суды признают обозначенные расходы экономически обоснованными – ведь сторонние юристы, защищая в суде личные интересы руководителя, одновременно отстаивают и деловую репутацию компании. Значит, такие затраты направлены на повышение прибыли (п. 1 ст. 252 НК РФ), следовательно, их можно учитывать при налогообложении прибыли. Например, в Постановлении ФАС СКО от 21.11.2011 по делу № А63-1861/2011 отмечено, что законодательство не ставит заключение договоров об оказании юридических услуг в зависимость от того, является ли налогоплательщик стороной сделки.

Аналогичный вывод в схожей ситуации сделан в Постановлении ФАС ПО от 04.12.2012 по делу № А55-13194/2012 (Постановлением Президиума ВАС РФ от 23.07.2013 № 1522/13 данное решение оставлено в силе): действия должностного лица как органа юридического лица следует рассматривать как действия самого юридического лица, в том числе и по получению квалифицированной юридической помощи при оспаривании постановлений федерального органа исполнительной власти. Поэтому расходы компании на оплату услуг юриста, представляющего в суде интересы директора, обоснованны с налоговой точки зрения.

Но есть и отрицательная практика. Например, в Постановлении АС ЗСО от 02.02.2017 № Ф04-6111/2016 по делу № А27-5024/2016 (Определением ВС РФ от 26.04.2017 № 304-КГ17-3442 оставлено в силе) арбитры согласились с налоговиками в том, что компания была не вправе отнести на расходы затраты на защиту директора сторонним юристом, хотя они и имели документальное подтверждение. Инспекторы подчеркнули: адвокат работал при расследовании уголовного дела, по которому обвиняемым был директор компании, а не юридическое лицо – налогоплательщик. Поскольку затраты связаны не с деятельностью компании, а с защитой конкретного физического лица, относить их на расходы для расчета налога на прибыль нет оснований.

Полагаем, компании-«упрощенцы», включающие в налоговые расходы стоимость услуг сторонних юристов по защите в суде руководителей этих компаний, должны учитывать названные риски.

«Гонорар успеха»

Нередко по соглашению сторон стоимость услуг сторонних юристов складывается из двух частей. Первая часть – стоимость фактически выполненной работы (в частности, подготовки и подачи искового заявления, жалоб, отзывов, ходатайств, представления и защиты интересов заказчика в суде) – подлежит оплате в любом случае. Вторая часть – премиальная – выплачивается в случае вынесения положительного для компании решения. Эта часть стоимости договора на практике именуется «гонораром успеха». Его размер может устанавливаться в фиксированной сумме либо в процентах от суммы, выигранной по делу.

Налоговики обычно возражают против включения в налоговые расходы «гонорара успеха». Их доводы обусловлены правовой позицией высших арбитров, согласно которой вознаграждение, выплата которого обусловлена исключительно положительным для заказчика исходом судебного разбирательства («гонорар успеха»), не включается в судебные расходы заказчика и не может быть отнесено на процессуального оппонента по правилам ст. 110 АПК РФ (см. Постановление КС РФ от 23.01.2007 № 1-П, Информационное письмо Президиума ВАС РФ от 29.09.1999 № 48).

Контролеры рассуждают так: договор, в котором оплата юридических услуг поставлена в зависимость от принятия арбитражными судами выигрышного для компании решения, является недействительным. Соответственно, уменьшение налоговой базы на размер расходов, определенных по недействительной сделке, противоречит закону.

Таким образом, включать подобные расходы в налоговую базу при расчете «упрощенного» налога (даже при наличии надлежащим образом оформленных документов), на наш взгляд, рискованно.

И дело здесь не только в риске предъявления претензий. В правоприменительной практике есть Постановление АС ПО от 23.01.2015 № Ф06-19062/2013 по делу № А65-9814/2014, в котором арбитры признали правомерными действия налоговиков, исключивших из состава налоговых расходов, учитываемых при расчете налога на прибыль, «гонорар успеха». А поскольку Определением ВС РФ от 09.06.2015 № 306-КГ15-4120данное решение оставлено в силе, то вероятность принятия положительного решения по аналогичному спору невелика.

Вместе с тем необходимо отметить и наличие решений, в которых сделаны иные выводы. Например, в Постановлении Второго арбитражного апелляционного суда от 25.02.2016 по делу № А28-6295/2015 говорится, что в налоговом законодательстве отсутствуют специальные положения о том, какие последствия влечет недействительная сделка, поэтому признание гражданско-правовой сделки недействительной само по себе не может изменять налоговые правоотношения. Перерасчет налоговых обязательств по расторгнутой сделке должен проводиться только после осуществления двухсторонней реституции, то есть возврата сторонами друг другу всего полученного по сделке (см. Постановление АС УО от 21.10.2015 № Ф09-7651/15 по делу № А76-315/2015). Как видим, шансы оспорить претензии контролеров есть.

Современные рыночные отношения России создают условия, при которых существование и развитие гражданского оборота во многом зависит от добросовестности физических и юридических лиц при исполнении обязательств. Обращаясь в суд, заинтересованное лицо обязано уплатить государственную пошлину, размер которой зависит от взыскиваемой суммы (цены иска), а при необходимости нести иные процессуальные издержки.

Для возмещения государству судебных расходов, понесенных на содержание судебной системы и обеспечение ее деятельности законом, определенные расходы возлагаются на тех, кто обращается в суд за защитой.

В ГПК РФ не приводится определение судебных расходов, указано лишь, что судебные расходы состоят из государственной пошлины и издержек, связанных с рассмотрением дела.

Судебные расходы в гражданском процессе регламентируются положениями гл. 7 ГПК, ст. 50, 61.1 БК, а также гл. 25.3 НК.

Под судебными расходами подразумеваются затраты, связанные с рассмотрением и разрешением дел в порядке гражданского судопроизводства, возлагаемые на лиц, участвующих в деле, в целях их возмещения государству и иным участникам гражданского процесса. В их состав согласно ч. 1 ст. 88 ГПК входят государственная пошлина и издержки, связанные с рассмотрением дела.

Государственная пошлина может уплачиваться в наличной и безналичной форме.

Ставки государственной пошлины по делам, рассматриваемым судами общей юрисдикции, определяются ст. 333.19 НК. Анализ указанной статьи позволяет выделить 3 вида государственной пошлины:

1) фиксированную, размер которой определяется в твёрдой денежной сумме. Например, при подаче заявления по делам особого производства размер государственной пошлины составляет 200 рублей (подп. 8 п. 1 ст. 333.19 НК);

2) пропорциональную, исчисляемую в процентах либо от цены иска, либо от размера государственной пошлины, взимаемой при подаче исковых заявлений имущественного или неимущественного характера. Так, при подаче искового заявления имущественного характера, подлежащего оценке, при цене иска до 20 000 рублей размер государственной пошлины составляет 4 процента цены иска, но не менее 400 рублей (абз. 2 подп. 1 п. 1 ст. 333.19 НК). А при подаче заявления о вынесении судебного приказа — 50 процентов размера государственной пошлины, взимаемой при подаче искового заявления имущественного характера (подп. 2 п. 1 ст. 333.19 НК);

3) смешанную, представляющую собой сочетание элементов фиксированной и пропорциональной пошлины. Например, при подаче искового заявления имущественного характера, подлежащего оценке, при цене иска от 20 001 рубля до 100 000 рублей размер государственной пошлины будет составлять 800 рублей плюс 3 процента суммы, превышающей 20 000 рублей (абз. 3 подп. 1 п. 1 ст. 333.19 НК).

К судебным издержкам согласно ст. 94 ГПК отнесены:

1) суммы, подлежащие выплате свидетелям, экспертам, специалистам и переводчикам;

2) расходы на оплату услуг переводчика, понесенные иностранными гражданами и лицами без гражданства, если иное не предусмотрено международным договором РФ;

3) расходы на проезд и проживание сторон и третьих лиц, понесенные ими в связи с явкой в суд;

4) расходы на оплату услуг представителей;

5) расходы на производство осмотра на месте;

6) компенсация за фактическую потерю времени в соответствии со ст. 99 ГПК;

7) связанные с рассмотрением дела почтовые расходы, понесенные сторонами;

8) другие признанные судом необходимыми расходы.

Таким образом, перечень судебных издержек не является исчерпывающим.

ГПК РФ исключил из основного перечня судебных издержек расходы по розыску ответчика, предполагая возможность предъявления иска по месту нахождения имущества ответчика либо по последнему известному месту жительства ответчика в РФ.

Назначение судебных расходов состоит:

1) прежде всего в частичном возмещении государству затрат на правосудие и в компенсации лицам, участвующим в деле, расходов по ведению дела в суде.

2) Кроме того, расходы позволяют предупредить необоснованные обращения в суды, побуждают заинтересованных лиц добросовестно пользоваться процессуальными правами и надлежащим образом исполнять процессуальные обязанности, предупреждают необоснованные уклонения от выполнения гражданско-правовых, семейных, трудовых и т. п. обязанностей. При этом устанавливаемый законом размер государственной пошлины не должен создавать препятствия на пути реализации заинтересованными лицами права на обращение в суд.

При выполнении первой задачи речь идет о компенсационной (восстановительной)функции процессуального института судебных расходов, а при достижении 2-й цели проявляется его превентивная (предупредительная)функция.

Значение судебных расходов сводится к 3-ём основным положениям:

1) необходимость уплаты судебных расходов при подаче заявлений в суд служит процессуальным средством, сдерживающим неосновательное обращение к судебной власти, а также различные злоупотребления процессуальными правами сторон и других лиц, участвующих в деле, что является эффективной правовой мерой борьбы с сутяжничеством (ст. 98, 99 ГПК);

2) судебные расходы представляют собой дополнительную юридическую санкцию для должника, ненадлежащим образом исполнявшего либо вообще не исполнявшего свои обязанности. Суд, установив вину ответчика, решением взыскивает с него как основную задолженность, так и судебные расходы по делу (ст. 98 ГПК);

3) судебные расходы возмещают затраты государства, а также экономические потери в связи с осуществлением правосудия по гражданским делам.

Эти затраты слагаются из заработной платы судебных работников, амортизации помещения суда и мебели, канцелярских расходов, выплат вызываемым свидетелям, переводчикам, экспертам, специалистам. В указанные затраты также включается сумма, в которую оценивается убыток, понесенный участниками процесса в связи с потерянным временем из-за привлечения их в суд (ст. 99 ГПК).

Однако некоторым категориям граждан при уплате судебных расходов предоставляются определённые льготы.

В российском праве институт судебных расходов не совсем обычен, поскольку он регулируется одновременно нормами как финансового, так и гражданского процессуального права. Так, к финансово-правовому регулированию относится комплекс вопросов, связанных с уплатой судебных расходов, поступлением денег в бюджет: размер платежей, порядок их исчисления, основания и порядок возвращения из бюджета денежных сумм гражданам и организациям.

Российское гражданское судопроизводство впитало в себя одну из древнейших аксиом процессуального права: «за процесс платит проигравший». Реализация этой аксиомы фиксируется в резолютивной части судебного решения, где суд распределяет судебные расходы пропорционально размеру удовлетворенных судом требований.